Щатският индекс S&P 500 e на около 1% от рекордните си нива, но това не пречи на анализаторите да продължават да прогнозират добро представяне на индекса. Всъщност средните прогнози на експертите от "Уолстрийт" е той да нарасне с 8% през следващите 12 месеца.

Този процент се основава на разликата между целевата цена от 3 218.78 пункта за следващите 12 месеца, според данни на FactSet, и цената на затваряне на индекса от вчера.

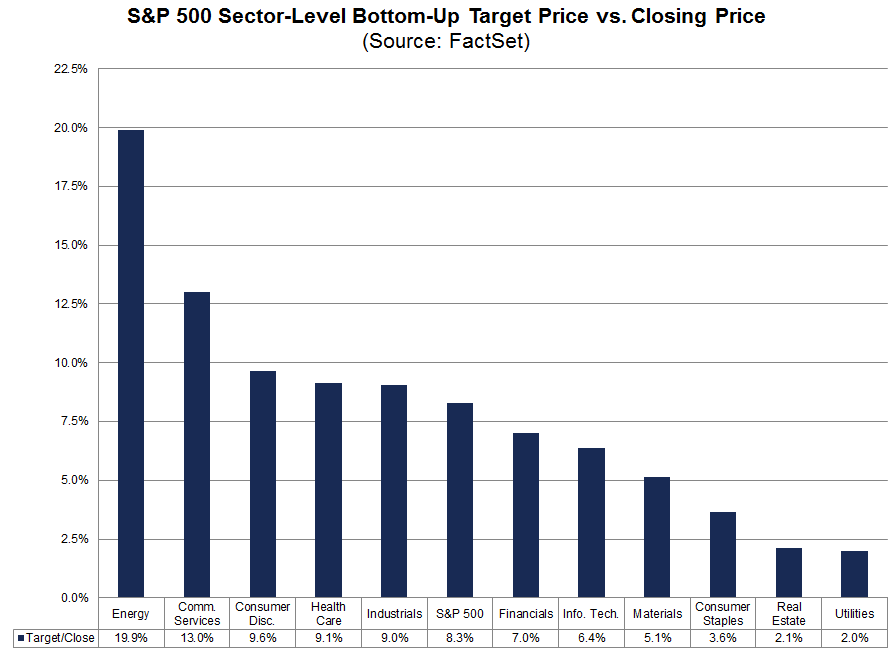

На секторно ниво се очаква секторът на енергетиката да види най-голямо увеличение на цените (19.9%), тъй като този сектор е с най-голяма възходяща разлика между целите на анализаторите и текущите нива на затваряне.

Снимка: iStock

Данни: FactSet

На противоположния фронт, секторите на „Комуналните услуги“ (2.0%) и „Недвижими имоти“ (2.1%), се очаква да се представят с най-слаб ръст в цените.

На ниво компания, десетте акции в S&P 500 с най-големи разлики между таргет цената на експертите и цената им на затваряне могат да бъдат намерени на следната графика.

Колко точни са анализаторите на индустрията при прогнозиране на бъдещата стойност на S&P 500?

Анализаторите обикновено надценяват бъдещата цена на затваряне на S&P 500. През последните 5 години средната разлика между прогнозната цена в края на месеца и цената на затваряне 12 месеца по-късно е 2.2%.

През последните 10 години средната разлика между прогнозите и реалните нива на индекса 12 месеца по-късно е била 3.3%. За последните 15 години, тази разлика се повишава до 9.8%.

С други думи, анализаторите в индустрията са надценявали индекса средно с 2.2% през последните пет години (използвайки крайните месечни стойности), с 3.3% средно за последните 10 години и средно с 9.8% през последните 15 години.

Кои са компаниите, с най-голям потенциал за поскъпване, според експертите?

Ако се погледне към ценовите таргети дадени от експертите, за компонентите на широкия индекс S&P 500, то се открояват имената на някои компании, с далеч по-голям потенциал за ръст. Ето как изглежда и списъка на компаниите, чиито акции в момента са най-отдалечени от ценовите таргети за следващите 12 месеца.

Данни: FactSet

Както виждаме от таблицата, списъкът се доминира от компании от енергийната индустрия, което напълно отговаря и на факта, че именно този сектор се сочи, като най-потенциалния за инвеститорите през следващата една година.

Разбира се, могат да се откроят и компаниите, с най-малък потенциал за повишение, на база на ценовите таргети на експертите за следващите 12 месеца.

Ето и как изглеждат компаниите с най-слаб потенциал за повишение, според анализаторите:

Данни: FactSet

*Материалът е с аналитичен характер и не е съвет за покупка, или продажба на акции, или индекси.

Още по темата:

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.18 | ▲0.12% |

| USDJPY | 155.07 | ▼0.06% |

| GBPUSD | 1.35 | ▲0.20% |

| USDCHF | 0.78 | ▲0.15% |

| USDCAD | 1.37 | ▼0.04% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 49 654.30 | ▲0.39% |

| S&P 500 | 6 920.64 | ▲0.60% |

| Nasdaq 100 | 25 062.10 | ▲0.75% |

| DAX 30 | 25 286.40 | ▲0.90% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 67 780.70 | ▼0.33% |

| Ethereum | 1 961.24 | ▼0.37% |

| Ripple | 1.43 | ▼0.07% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 66.34 | ▼0.20% |

| Петрол - брент | 71.18 | ▼0.61% |

| Злато | 5 108.75 | ▲2.42% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 572.72 | ▲2.30% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.92 | ▼0.07% |

| Germany Bund 10 Year | 129.40 | ▲0.09% |

| UK Long Gilt Future | 92.48 | ▲0.28% |