Снимка: Wikipedia

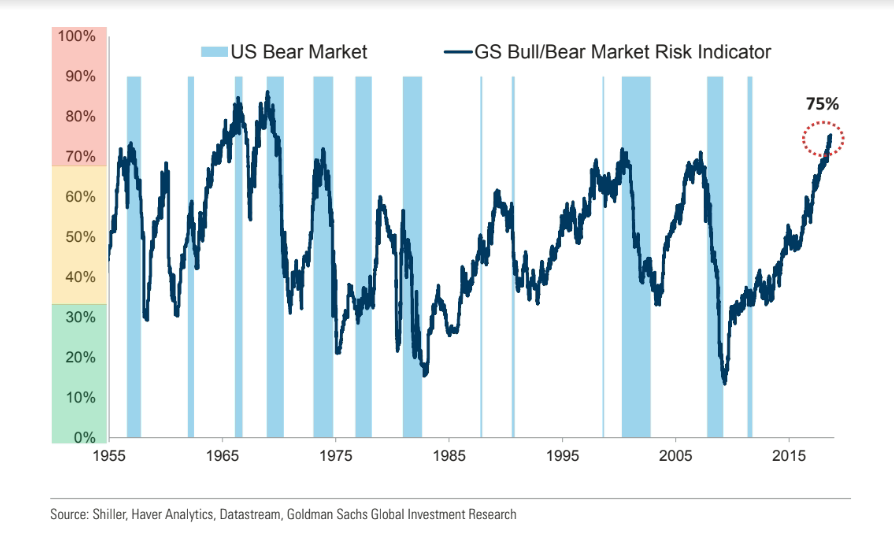

Индексът следящ бичия и мечия момент за щатските акции, дава поводи за тревога за инвеститорите, предупреждават от щатската инвестиционна банка Goldman Sachs.

Така нареченият бичи-мечи индикатор изчисляван от банката, който е съставен на база на пет пазарни фактора и сочи вероятността от появата на мечи пазар е при най-високите си нива от средата на 70-те години на миналия век.

Вижте още: Защо щатските индекси могат да са лошо решение следващите години?

Според Питър Опенхаймър, анализатор от GS, нетипично дългия период на ниски лихви, в съчетание с монетарните стимули от преди няколко години, са довели до най-дългия бичи пазар на щатските пазари, който обаче може скоро да приключи.

Изводът от доклада на щатската банка не е, че инвеститорите трябва да се паникьосват, а по-скоро да очакват период на ниска възвръщаемост.

Анализът на GS става реалност след достигане на най-дългия бичи пазар в историята на САЩ, през който широкият S&P 500 добави над 320% към стойността си - от края на финансовата криза през 2009-та година. Индексът Dow Jones се повиши за периода с близо 300%, докато технологичният Nasdaq нарасна с над 520%.

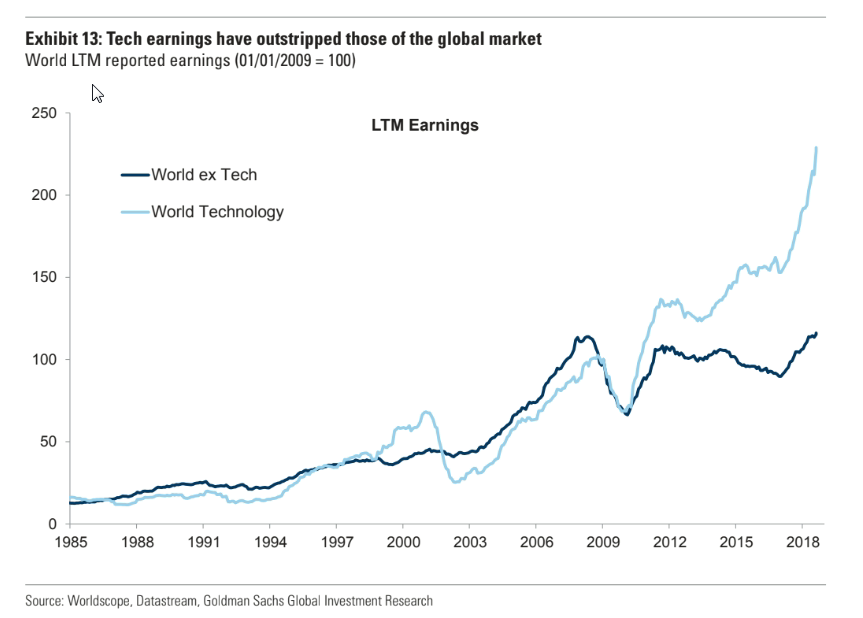

От началото на годината до момента, индексът S&P 500 се повиши със 7.6%, докато този на сините чипове Dow - с 5%. Най-големият ръст отново бе при технологичния Nasdaq – от близо 15%.

Изпреварващият ръст на технологичния индекс обаче, си има своето основание. Печалбите на компаниите от сектора, растат през последните години с далеч по-ускорени темпове, в сравнение с останалите компании. И това може да се види от таблицата по-долу, изготвена от GS.

Сред факторите, които могат да доведат до край на бичия пазар, Опънхаймер посочва потенциалната политика на Фед за по-нататъшно повишение на лихвите. Следващото заседание на Фед, на което ще се решава относно лихвите в САЩ, е на 26-ти септември, а очакванията са за тяхното трето за тази година увеличение.

Инвеститорите обаче, трябва да са наясно, че на щатските пазари не е имало корекция от 20, или повече проценти, което се смята за „мечи пазар“, вече от няколко години и това – най-малкото ще доведе до забавяне в доходността през следващите години.

Още по темата:

Щатските индекси - лоша инвестиция през следващите години?

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.19 | ▼0.79% |

| USDJPY | 154.55 | ▲0.91% |

| GBPUSD | 1.37 | ▼0.74% |

| USDCHF | 0.77 | ▲0.95% |

| USDCAD | 1.36 | ▲0.68% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 48 990.80 | ▼0.20% |

| S&P 500 | 6 969.34 | ▼0.25% |

| Nasdaq 100 | 25 742.20 | ▼0.87% |

| DAX 30 | 24 606.50 | ▲0.16% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 84 230.40 | ▼0.39% |

| Ethereum | 2 745.66 | ▼2.57% |

| Ripple | 1.78 | ▼1.57% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 65.12 | ▼0.69% |

| Петрол - брент | 69.28 | ▼0.62% |

| Злато | 4 856.82 | ▼10.70% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 537.38 | ▼0.63% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 111.86 | ▲0.10% |

| Germany Bund 10 Year | 128.18 | ▼0.04% |

| UK Long Gilt Future | 90.82 | ▼0.26% |