Снимка: Istock

Резултатите на Nvidia винаги са събитие, което надхвърля рамките на една компания. Те се превърнаха в лакмус за целия пазар и за посоката на най-голямата инвестиционна история на нашето време – изкуствения интелект. Тази седмица очакванията отново бяха огромни, но реакцията на пазара беше повече от показателна: въпреки рекордни приходи и печалба над прогнозите, акциите на Nvidia се сринаха с близо 3% в извънборсовата търговия. Причината? Разочароващи приходи от звеното за дата центрове – сърцето на AI революцията.

Вместо да се фокусира върху „бийта“ на горната и долната линия, Уолстрийт се вгледа в темповете на растеж. Да, Nvidia отчете приходи от над 46 милиарда долара, но това беше най-бавният ръст от началото на 2024 г. Приходите от дата центрове, където компанията е абсолютен монополист, не отговориха на завишените очаквания на анализаторите. А когато става дума за акции, които вече са символ на целия пазарен цикъл, всяко отклонение от перфектността може да бъде наказано жестоко.

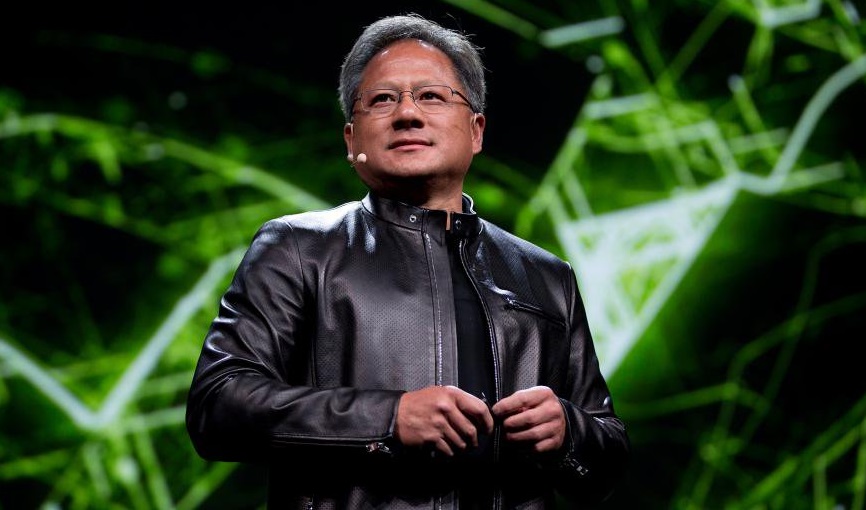

CEO-то Дженсен Хуанг опита да успокои инвеститорите, като подчерта „изключителното търсене“ на новите Blackwell чипове и визията си за Китай като 50-милиарден пазар. Но дори думите му прозвучаха като повторение на вече познатия наратив. Инвеститорите не искат да чуят за „потенциал“ – те искат доказателства, че хиперрастежът може да продължи. Проблемът е, че при капитализация над 4 трилиона долара и P/E около 65, всяка пукнатина в историята на безкрайния ръст е достатъчна, за да накара пазарите да трепнат.

Парадоксът е, че в същия ден други компании, индиректно свързани с AI – като Snowflake – отчетоха резултати, които подхранват надеждата, че инвестициите в инфраструктура се превръщат в реални бизнес ползи. Това подчертава колко двупосочна е картината: от една страна Nvidia остава в центъра на AI треската, от друга страна инвеститорите започват да търсят доказателства за разширяване на стойностната верига отвъд един единствен доставчик на чипове.

Най-интересното в реакцията на пазарите е не само спада на Nvidia, а и отражението върху индексите. Nasdaq фючърсите паднаха с 0,5%, докато S&P 500 и Dow отстъпиха по-слабо. Това е симптом на една възможна смяна на пазара – от доминация на „Великолепната седморка“ към по-широко разпределено рали. Ако лидерът на AI вълната започне да губи пара, инвеститорите може да се насочат към по-пренебрегвани сектори, включително индустриални компании, банки или дори малки и средни компании.

В краткосрочен план, обаче, рисковете са очевидни. Геополитиката продължава да тежи върху перспективите на Nvidia. Сделката с администрацията на Тръмп, според която компанията ще плаща 15% от приходите си от Китай на американската държава, е двуостър меч. От една страна това осигурява известна легитимност на бизнеса ѝ в Китай. От друга страна показва колко дълбока е зависимостта на Nvidia от регулаторни решения, които могат да се променят буквално за дни.

Оттук нататък основният въпрос е дали пазарът не е стигнал до точка на пресищане. За първи път от години насам Nvidia не просто не изненада позитивно, а остави горчив вкус, че темповете няма как да останат безкрайно експоненциални. Това не означава, че компанията губи лидерството си – напротив, Blackwell и Rubin чиповете ще продължат да доминират индустрията поне до 2027 г. Но за инвеститорите това вече може да не е достатъчно.

Историята ни показва, че именно в моментите на най-голяма еуфория започват първите пукнатини. Nasdaq се намира на рекордни нива, а S&P 500 регистрира нов връх точно преди отчета. В този контекст, слабостта на Nvidia може да се превърне в катализатор за по-широка корекция. Особено ако следващите макроданни – БВП, инфлация, заетост – потвърдят, че икономиката се охлажда.

Но тук идва и другата страна на монетата. Ако Федералният резерв действително намали лихвите през септември, както очаква пазарът, това може да подхрани нова вълна на риск-апетит, която отново да върне Nvidia и останалите технологични гиганти в епицентъра на движението. Това е двойната игра, в която инвеститорите са вкарани – между потенциална корекция и възможен нов стимул от монетарната политика.

В крайна сметка, резултатите на Nvidia не са просто корпоративен отчет, а огледало за целия пазар. Ако една компания с рекордни приходи и водещо място в най-бързо растящата индустрия може да загуби милиарди от пазарната си стойност за една нощ, това е предупреждение. Пазарите вече са толкова изтънчени, че не гледат само „дали е по-добре от очакваното“, а дали историята на растежа може да остане вечна.

Именно тук се крие рискът. Защото всяка революция – дори тази на изкуствения интелект – минава през цикли на еуфория, корекция и зрялост. Nvidia остава безспорният шампион на този цикъл, но въпросът е дали инвеститорите са готови да платят всяка цена за този шампионат.

*Материаълът е с аналитичен характер и не е съвет за покупка или продажба на активи на финансовите пазари.

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.19 | ▼0.97% |

| USDJPY | 154.78 | ▲1.07% |

| GBPUSD | 1.37 | ▼0.86% |

| USDCHF | 0.77 | ▲1.14% |

| USDCAD | 1.36 | ▲0.99% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 48 994.50 | ▼0.20% |

| S&P 500 | 6 963.70 | ▼0.33% |

| Nasdaq 100 | 25 663.10 | ▼1.18% |

| DAX 30 | 24 598.30 | ▲0.12% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 77 673.20 | ▼1.15% |

| Ethereum | 2 327.62 | ▼4.72% |

| Ripple | 1.60 | ▼2.72% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 65.72 | ▲0.24% |

| Петрол - брент | 69.82 | ▲0.16% |

| Злато | 4 892.56 | ▼10.02% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 537.38 | ▼0.63% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 111.84 | ▲0.08% |

| Germany Bund 10 Year | 128.14 | ▼0.06% |

| UK Long Gilt Future | 90.82 | ▼0.26% |