Снимка: iStock

Инвеститорите на фондовите пазари са уверени, че световната икономика може да се възстанови бързо от коронавирусната епидемия, дотолкова, че до голяма степен игнорират резкия спад на корпоративните приходи, който е в ход през 2020 г. И вместо това те се фокусират върху резултатите за 2021 г., сочи изследователска бележка на ръководителят на звеното за инвестиции в акции на Goldman Sachs Дейвид Костин.

Фокусът върху печалбите през 2021 г. помага частично да се обясни, наред с безпрецедентните фискални стимули и стимули за централните банки, впечатляващото представяне на основните борсови индекси, след най-бързото навлизане в "мечи пазар" в историята.

От началото на годината индексът Dow Jones Industrial Average е паднал по-малко от 11%, S&P 500 се е понижил с по-малко от 6%, докато Nasdaq Composite е нараснал с 6.1%.

„Като се има предвид несигурността в пътя на възстановяване през 2020 г., инвеститорите са насочили фокуса към печалбите за 2021 година“, пише Костин. „Следователно цените на акциите се движат плътно заедно с ревизиите на консенсусните резултати за 2021 година. През трите месеца след пика на пазара на акции от 19 февруари индексът S&P 500 спадна с 14%, докато консенсусните оценки за печалба на акция за 2021 г. от долу нагоре паднаха с 16%."

Въпреки това, има значителна разлика между отделните акции и очакваните им приходи през следващата година и затова Костин съветва клиентите да се „съсредоточат върху акциите, а не върху индекса“.

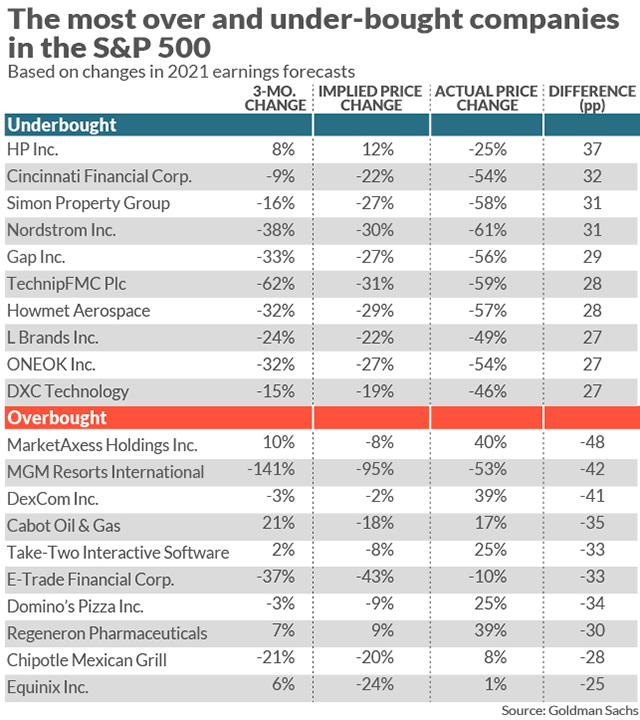

Следващата диаграма показва тримесечната промяна в очакванията за печалба от 2021 г. за 20 различни акции от S&P 500, последвана от промяната в цената, която това предполага.

Третата колона показва действителната промяна в цената през това време. Компаниите са класирани по най-големите разлики между предполагаеми и реални промени в цената на акциите през последните 90 дни.

„За някои акции спадът на цената на акциите през последните три месеца значително надвишава намаляването на очакваните печалби, докато в други случаи обратното е вярно“, пише Костин.

Акциите, които са продадени повече от промените в прогнозата за печалбите включват HP Inc., Cincinnati Financial Corp., Simon Property Group Inc., Nordstrom Inc. и Gap Inc.

Тези, които значително превъзхождат прогнозите за печалби, включват MarketAxess Holdings Inc., MGM Resorts International, DexCom Inc., Cabot Oil & Gas Corp. и Take-Two Interactive Software Inc.

Още по темата:

Тези 10 компании могат да бъдат купени

Как нематериалните активи могат да се превърнат в сериозен проблем за щатските компании?

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.18 | ▲0.12% |

| USDJPY | 155.05 | ▼0.06% |

| GBPUSD | 1.35 | ▲0.20% |

| USDCHF | 0.78 | ▲0.15% |

| USDCAD | 1.37 | ▼0.04% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 49 654.30 | ▲0.39% |

| S&P 500 | 6 920.64 | ▲0.60% |

| Nasdaq 100 | 25 062.10 | ▲0.75% |

| DAX 30 | 25 286.40 | ▲0.90% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 68 114.70 | ▲0.17% |

| Ethereum | 1 976.73 | ▲0.17% |

| Ripple | 1.43 | ▲0.20% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 66.32 | ▼0.20% |

| Петрол - брент | 71.18 | ▼0.61% |

| Злато | 5 107.31 | ▲2.42% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 572.72 | ▲2.30% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.92 | ▼0.07% |

| Germany Bund 10 Year | 129.40 | ▲0.09% |

| UK Long Gilt Future | 92.48 | ▲0.28% |