Снимка: iStock

Индексът на сините чипове S&P 500, представителен за половината от световната борсова капитализация се е увеличил със 17.2% от началото на годината. Може би ще ви е интересно какви са очакванията на анализаторите за представянето на бенчмарка от тук нататък?

Анализаторите очакват средно S&P 500 да продължи да се повишава и да добави нови 13% към стойността си през следващата една година. Този процент се базира на разликата между целевата цена отдолу нагоре и цената на затваряне на индекса към 10-ти октомври.

Целевата цена отдолу нагоре се изчислява чрез сумиране на средните прогнозни целеви цени (въз основа на оценки на ниво компания, представени от индустриални анализатори) за всички компании в индекса. На 10 октомври ценовия таргет за индекса, на база на тази методология е 3 321 пункта, което е с 13% над нивото му на затваряне от 2 938 пункта на тази дата.

На секторно ниво се очаква енергийният сектор (+23.4%) да отбележи най-голямото увеличение на цените, тъй като този сектор има най-голямата разлика в посока нагоре между ценовите таргети и нивата на затваряне на компаниите от сектора на 10-ти октомври.

От друга страна, очакванията са секторът на комуналните услуги (+ 2.0%) и недвижимите имоти (+2.3%) да отбележат най-слабо повишение в нивата си.

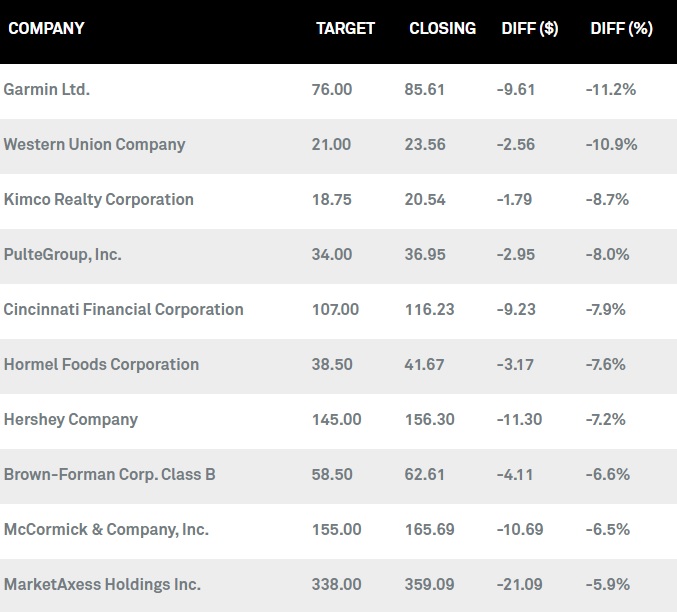

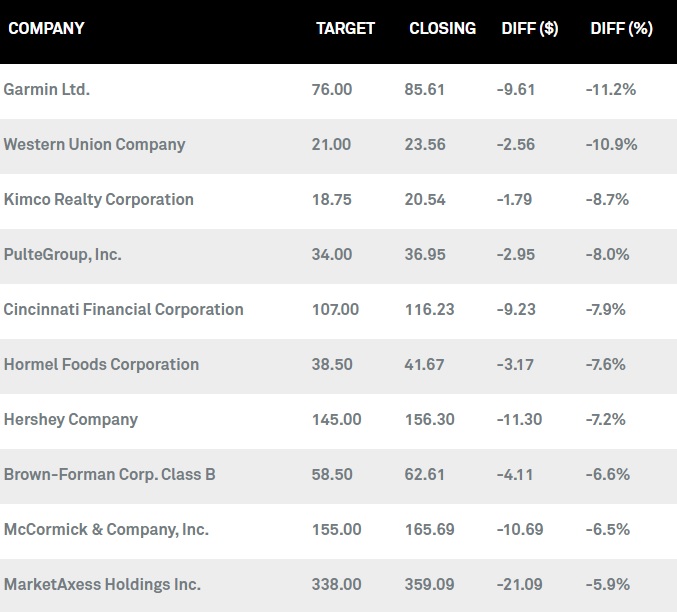

На ниво компания 10-те акции в S&P 500 с най-големи разлики в посока нагоре и надолу между средната им целева цена и цената на затваряне (на 10 октомври) могат да бъдат намерени в таблиците по-долу:

Шест от 10-те компании, които се очаква да отбележат най-голямо повишение са в енергийния сектор.

Данни: FactSet

Данни: FactSet

Данни: FactSet

Колко точни са отрасловите анализатори в прогнозирането на S&P 500?

Промишлените анализатори обикновено надценяват бъдещата цена на затваряне на S&P 500. През последните пет години средната разлика между прогнозния ценови таргет и реалната цена на залтваряне 12 месеца по-късно е била 2.2%. През последните 15 години средната разлика между прогнозния ценови таргет и цената на затваряне 12 месеца по-късно е била 9,9%. С други думи, отрасловите анализатори са надценили цената на индекса средно с 2.8% през последните пет години (използвайки стойности в края на месеца), средно с 2.2% за последните 10 години и средно с 9.9% последните 15 години.

Още по темата:

Това са най-печелившите и губещите сред основните щатски индекси

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.18 | ▲0.12% |

| USDJPY | 155.06 | ▼0.06% |

| GBPUSD | 1.35 | ▲0.20% |

| USDCHF | 0.78 | ▲0.15% |

| USDCAD | 1.37 | ▼0.04% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 49 654.30 | ▲0.39% |

| S&P 500 | 6 920.64 | ▲0.60% |

| Nasdaq 100 | 25 062.10 | ▲0.75% |

| DAX 30 | 25 286.40 | ▲0.90% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 68 199.30 | ▲0.30% |

| Ethereum | 1 974.24 | ▲0.30% |

| Ripple | 1.44 | ▲0.98% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 66.30 | ▼0.20% |

| Петрол - брент | 71.18 | ▼0.61% |

| Злато | 5 107.29 | ▲2.42% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 572.72 | ▲2.30% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.92 | ▼0.07% |

| Germany Bund 10 Year | 129.40 | ▲0.09% |

| UK Long Gilt Future | 92.48 | ▲0.28% |