Бившият шеф на Бундесбанк и настоящ председател на Надзорния съвет на швейцарската банка UBS Аксел Вебер, предупреждава за възможни пазарни трусове тази година.

Бившият шеф на Бундесбанк и настоящ председател на Надзорния съвет на швейцарската банка UBS Аксел Вебер, предупреждава за възможни пазарни трусове тази година.

Докато пазарите очаквания са в четвъртък ЕЦБ да „разхлаби" монетaрната си политика, две седмици по-късно Федералният резерв на САЩ вероятно ще реагира на подобряващата се икономика на САЩ с мерки в обратната посока, като продължи редуцирането на обема на обратно изкупуване на облигации.

Въпреки че инфлацията в САЩ също е на ниски нива, очертаващият се дефицит на квалифициран персонал ще окаже натиск за увеличение на разходите за труд, което свой ред ще доведе до ускорена инфлация.

Днес индустриалните поръчки в САЩ се повишиха с 0.7%, при очаквани 0.5% на месечна база, докато инфлацията в ЕС се понижи. Въпреки че безработицата в ЕС се понижи леко до 11.7%, тя е на рекордно високи нива.

Всичко това предполага, че лихвите в САЩ ще започнат да се повишават през 2015, докато в ЕС ще останат ниски за относително дълъг период.

Въпреки че този сценарий предполага поскъпващ долар, той все още не е започнал да поскъпва ускорено спрямо еврото.

Относително високата доходност на испанските и италианските облигации привличат значителни капитали. Очевидно доста пазарни участници вярват в ангажимента на ЕЦБ да предприеме „всичко необходимо" за да защити еврото.

Същевременно се наблюдава подобряване на балансите на пенсионните фондове в САЩ, което на свой ред увеличи т. нар. „риск апетит" към смятани с по-висок риск облигации, включително европейски.

Балансовото число на ЕЦБ се сви поради изплащането на заемите, които банките заеха при условията на програмата за дългосрочни рефинасиращи опрерации (longer-term refinancing operation - LTRO), което в момента е по-скоро основание за иницииране на нова програма за стимулране този път с цел подпомагане кредитирането на реалния сектор.

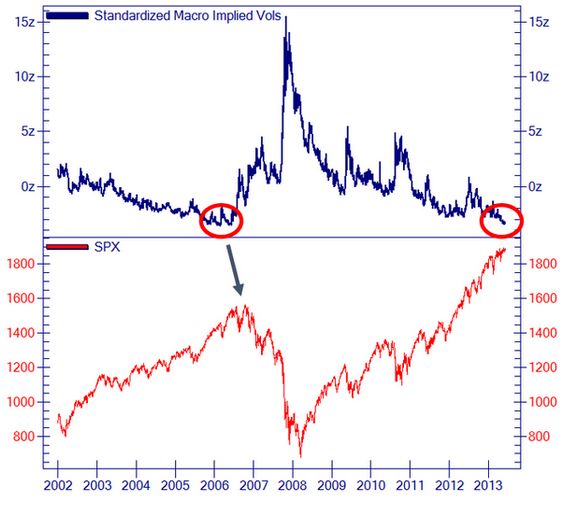

Поради тава разминаване в монетрания цикъл между САЩ и Европа, Вебер очаква повишена волатилност и трусове през следващите няколко тримесечия. Долната графика съпоставя движението на стойността на индкеса на волатилност (синя линия) и американският борсов индекс S&P P500 (червена линия). Виждат се екстремните нива, които са достигнали и двата измерителя и че в исторически план това е водело до обръщане на досегашната тенденция.

Източник: ZeroHedge

Допълнително при повишени лихви на деноминиран в долари дълг страните от нововъзникващите пазари ще преминат към финасиране в евро, но това ще е палиативна мярка, която няма да реши фундаменталните проблеми в тези страни. В момента повечето от тях имат относително предимство във възрастовата структура на работната сила, но за да използват това трябва и подобрение в качествените характеристики на работниците, както и управлението.

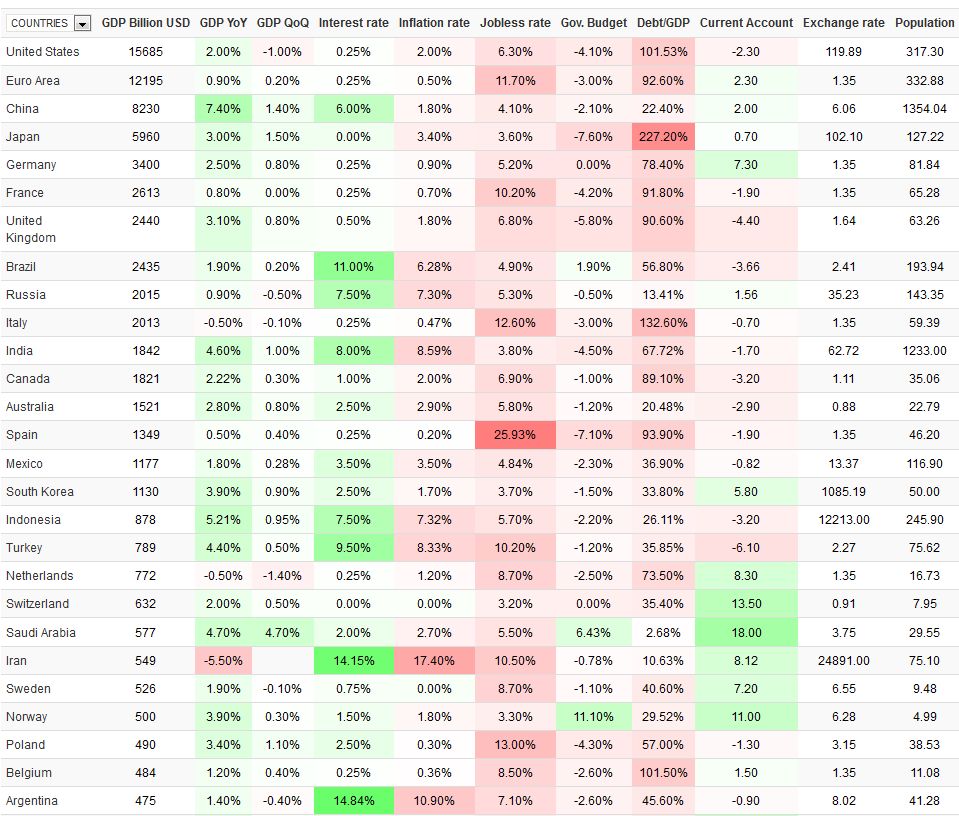

На долната таблица са показани някои макропоказателите на някои водещи страни в света, които подкрепят посочения сценарий. (БВП, ръст на БВП г/г, ръст на БВП 3м/3м., основна лихва, инфлация, нива на безработица, бюджетен дефицит, дълг/БВП, текуща сметка, валутен курс срещу американският долар, население).

Източник: tradingeconomics.com

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.19 | ▼0.08% |

| USDJPY | 153.61 | ▲0.55% |

| GBPUSD | 1.36 | ▲0.06% |

| USDCHF | 0.77 | ▲0.11% |

| USDCAD | 1.36 | ▼0.03% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 49 446.90 | ▼0.21% |

| S&P 500 | 6 846.68 | ▼0.21% |

| Nasdaq 100 | 24 771.50 | ▼0.22% |

| DAX 30 | 24 909.50 | ▼0.25% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 66 575.10 | ▲0.58% |

| Ethereum | 1 956.96 | ▲0.57% |

| Ripple | 1.37 | ▲0.43% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 62.80 | ▲0.22% |

| Петрол - брент | 67.67 | ▲0.12% |

| Злато | 4 978.25 | ▲1.21% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 550.88 | ▼0.35% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.70 | ▼0.13% |

| Germany Bund 10 Year | 128.96 | ▼0.07% |

| UK Long Gilt Future | 91.38 | ▲0.04% |