Снимка: Istock

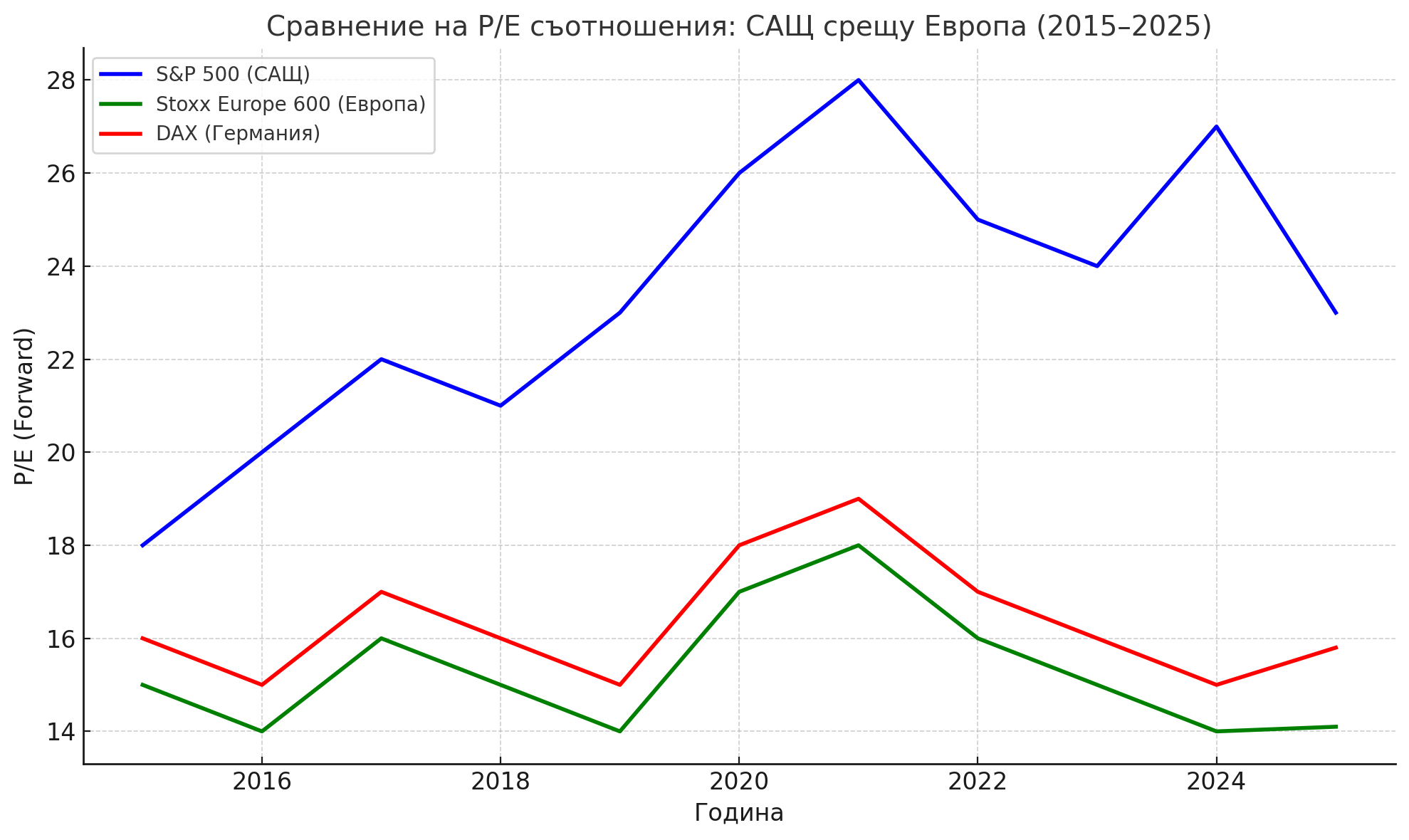

Когато на Уолстрийт всички погледи са вперени в това дали Фед ще намали лихвите през септември и как това ще подкрепи широкия S&P 500, в Европа тихо, но решително се оформя различна история. Там индексите се търгуват на нива, които изглеждат почти немислими за американските инвеститори, свикнали с forward P/E от 23 до 27. В същото време DAX се движи около 15.8, а широкият Stoxx Europe 600 – около 14.1. Разликата е не просто статистическа, а фундаментална – Европа днес струва по-малко, но предлага повече в контекста на риск и възвращаемост.

Това е особено ясно, когато погледнем динамиката на пазара през август. В САЩ равнопретегленият S&P 500 постигна най-дългата си серия от печеливши месеци от 2021 г. насам – знак, че инвеститорите вече търсят алтернативи извън тесния кръг на „великолепната седморка“. Същата логика започва да се материализира и в Европа, но тук отправната точка е различна: широката база компании се търгува далеч по-евтино и вече предлага премия спрямо историческите си оценки.

| Индекс | Forward P/E | Спрямо 10-год. средно | Спрямо 20-год. средно | Коментар |

|---|---|---|---|---|

| S&P 500 (САЩ) | ~23–27× | +19% | +38% | Скъп, силно повлиян от Big Tech |

| DAX (Германия) | ~15.8× | Близо до средното | Леко над историческите | Подценен спрямо САЩ |

| Stoxx Europe 600 | ~14.1× | ~в рамките | +8% | Балансирана оценка с дивидентна доходност ~3.5% |

| FTSE 100 (Великобритания) | ~11–12× | Под средното | Под средното | Един от най-евтините развити пазари |

Тези числа разказват история сами по себе си. Докато в Америка цената на риска е изтласкана до екстреми заради AI еуфорията и концентрацията в едва седем компании, Европа предлага нещо, което пазарите често забравят – диверсифициран растеж на разумна цена. За един и същ долар (или евро) печалба, инвеститорът в Европа плаща средно с 40% по-малко от този в САЩ. Това е арбитраж, който не може да остане незабелязан в свят на глобален капитал.

Широкият пазар срещу тесните елити

В САЩ равнопретегленият S&P 500 ETF (RSP) поскъпна с 2.7% през август, изравнявайки се с „големите“. Това означава, че капиталът търси излизане от тесния кръг на Nvidia, Microsoft и Apple. В Европа подобна динамика може да има още по-силен ефект – именно защото базовите оценки са по-ниски, а структурните промени в енергетика, банки и индустрия отварят нов цикъл.

Stoxx Europe 600, чийто forward P/E е 14.1, вече изглежда като естествен бенефициент на този процес. Добавете и дивидентната доходност, която в Европа често надхвърля 3%, и картината става още по-ясна. Докато САЩ разчитат на buyback-и за поддръжка на доходност, европейските компании връщат реален кеш на акционерите – и то при по-ниски оценки.

Исторически контекст

Много от днешните американски инвеститори се боят от „балон“ по аналогия с 2000 г. Но европейските пазари не носят този белег. Те влизат в есента на 2025 г. с далеч по-ниски оценки, по-ограничени технологични концентрации и циклични двигатели, които могат да извлекат полза от евентуално облекчаване на лихвената политика на ЕЦБ.

Ако Фед намали лихвите през септември, а ЕЦБ последва по-късно, Европа ще се окаже с двойна подкрепа – от външния капитал, който ще търси по-евтини алтернативи на американския пазар, и от вътрешното разхлабване, което ще даде дъх на индустрия и банки.

Къде са възможностите

Немският DAX със своите ~15.8 P/E показва стабилност и все по-ясно обръщане към „старите икономики“ – индустрия, машиностроене, химия. Италианските компании, включени в Stoxx Europe 600, също изглеждат привлекателни, особено в енергетиката (Enel, Tenaris). Франция, въпреки политическите сътресения и последните удари по банките, все още предлага компании от световна класа в лукса (LVMH, Hermès) на значително по-добри оценки спрямо американските си аналози.

FTSE 100 остава „скритото оръжие“ – с forward P/E около 11–12, той е сред най-евтините развити пазари, а същевременно осигурява експозиция към енергийни и суровинни гиганти, които обичайно печелят от всяка вълна на геополитическа турбулентност.

| Компания | Държава | Сектор | P/E | P/B | Див. доходност | Ръст прих. (3г. CAGR) |

|---|---|---|---|---|---|---|

| BNP Paribas | Франция | Банки | 7.8 | 0.65 | 6.2% | +4.5% |

| Societe Generale | Франция | Банки | 5.9 | 0.44 | 7.0% | +2.8% |

| Santander | Испания | Банки | 6.5 | 0.72 | 5.5% | +5.1% |

| Unicredit | Италия | Банки | 6.2 | 0.76 | 5.8% | +6.3% |

| Allianz | Германия | Застраховане | 10.4 | 1.05 | 5.3% | +4.0% |

| Enel | Италия | Енергетика | 9.2 | 0.94 | 6.8% | +3.7% |

| Iberdrola | Испания | Енергетика | 11.1 | 1.15 | 4.9% | +7.2% |

| Renault | Франция | Автомобили | 4.9 | 0.39 | 3.5% | +2.6% |

| BMW | Германия | Автомобили | 6.4 | 0.68 | 7.1% | +3.9% |

| Shell | Нидерландия/UK | Енергетика | 8.5 | 1.1 | 4.2% | +5.5% |

Заключение

Докато САЩ се колебаят между страховете от рецесия и надеждите за безкраен AI-бум, Европа предлага нещо по-прозаично, но и по-надеждно: разумна цена, стабилни дивиденти и по-ниска волатилност. В свят на високи оценки и исторически stretched P/E в Америка, Stoxx Europe 600 и DAX изглеждат като убежище, но и като възможност.

Когато капиталът започне да търси „равни тежести“ и по-широк пазарен дъх, Европа може да се окаже естественият победител. Тя вече предлага това, което САЩ търсят – по-широк фронт на растеж и по-ниска цена за всяка единица печалба.

*Материалът е с аналитичен характер и не е съвет за покупка или продажба на активи на финансовите пазари.

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.18 | ▲0.12% |

| USDJPY | 155.07 | ▼0.06% |

| GBPUSD | 1.35 | ▲0.20% |

| USDCHF | 0.78 | ▲0.15% |

| USDCAD | 1.37 | ▼0.04% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 49 654.30 | ▲0.39% |

| S&P 500 | 6 920.64 | ▲0.60% |

| Nasdaq 100 | 25 062.10 | ▲0.75% |

| DAX 30 | 25 286.40 | ▲0.90% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 67 764.80 | ▼0.35% |

| Ethereum | 1 961.06 | ▼0.38% |

| Ripple | 1.43 | ▲0.09% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 66.34 | ▼0.20% |

| Петрол - брент | 71.18 | ▼0.61% |

| Злато | 5 108.75 | ▲2.42% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 572.72 | ▲2.30% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.92 | ▼0.07% |

| Germany Bund 10 Year | 129.40 | ▲0.09% |

| UK Long Gilt Future | 92.48 | ▲0.28% |