Снимка: Istock

Всеки нов цикъл на несигурност ражда стар въпрос – как да се защитим, ако рецесията почука на вратата? Историята показва, че инвеститорите търсят сигурност не само в облигации и злато, но и в „качествени“ акции. Въпросът е – какво значи качество в различните епохи?

Дивидентните акции от десетилетия насам се възприемат като стабилна котва – компании с предвидим паричен поток, консервативна политика и исторически доказан ангажимент към акционерите. Те са тихият боец в портфейла – не блестят, но не поддават при буря. Особено в периоди, когато централните банки се борят с инфлация, а растежът започва да се пропуква, тези компании често изпъкват с ниска волатилност и положителен „carry фактор“.

Срещу тях стоят технологичните титани – имената, които водеха бичия пазар след 2009 г., и които създаваха нови индустрии, стандарти и визии. Но високите оценки, зависимостта от растежа и склонността към по-агресивно финансиране ги правят по-уязвими, когато пазарите започнат да оценяват риска различно.

През последните години обаче границите се размиват. Част от технологичните гиганти вече изплащат дивиденти, генерират стабилен кеш и имат баланси, които засрамват цели държави. В същото време някои традиционни дивидентни акции страдат от нисък ръст и проблеми с ефективността. Така се създава нов пейзаж – не просто старо срещу ново, а „качествен растеж“ срещу „качествена стабилност“.

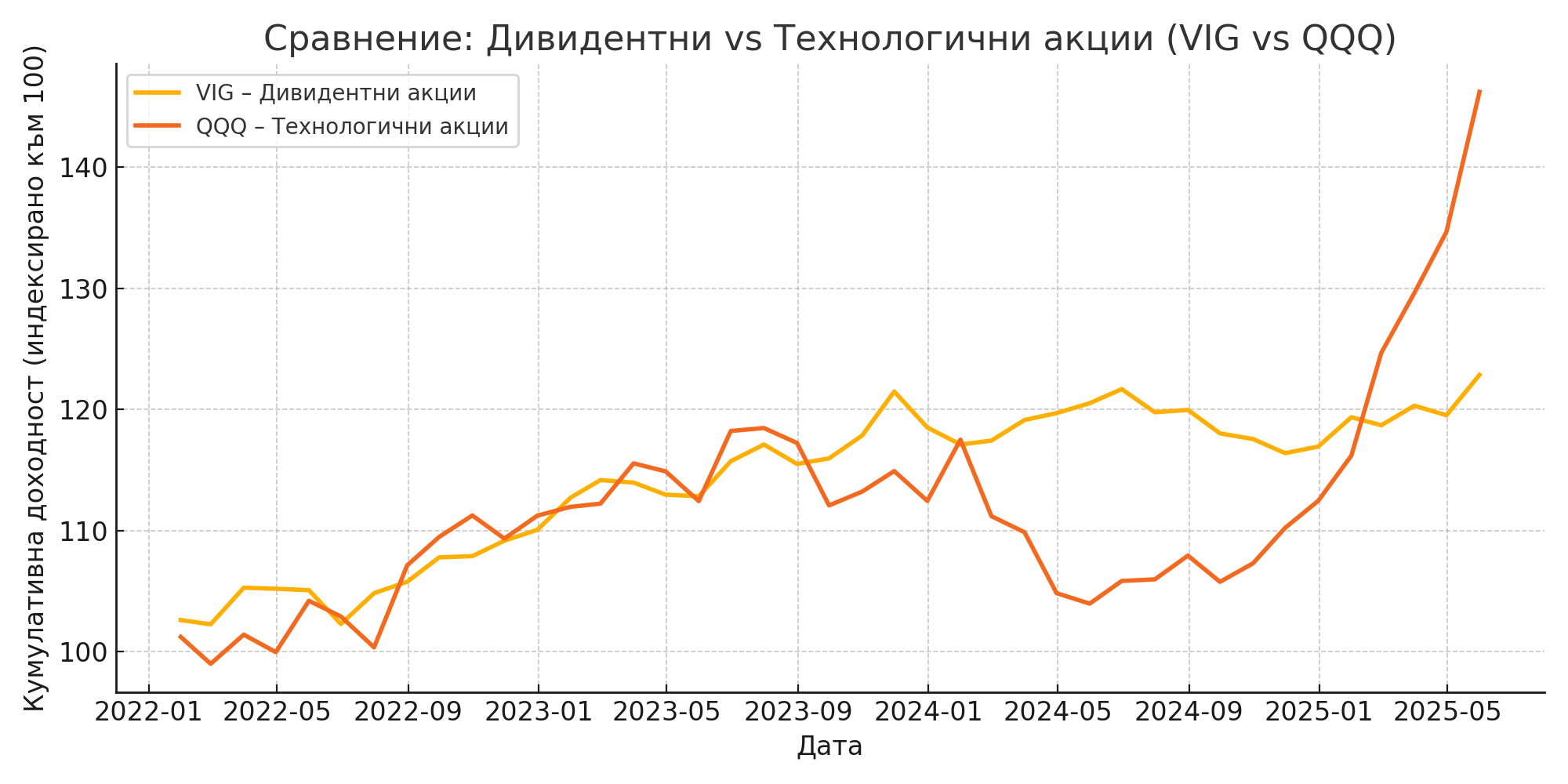

Графика: Кумулативно представяне на VIG (дивидентни акции) спрямо QQQ (технологични акции) от 2022 г. до днес (симулация).

Настоящият момент е още по-сложен. Пазарът изглежда скъп по почти всяка метрика – съотношението на Бъфет надвишава 180%, а Forward P/E на индекса остава над 21. Това предполага, че бъдещи печалби вече са вградени в цените и всяко разочарование – дали от печалби, дали от икономика – може да отключи корекция. В такава среда дивидентните акции могат да се окажат не просто хедж, а средство за „ротация към стойността“.

Исторически, в рецесии като 2000–2002 г. или 2008–2009 г., технологиите пострадаха сериозно, докато някои дивидентни сектори като потребителски стоки, здравеопазване и комунални услуги запазиха устойчивост. И все пак 2020 г. показа, че иновацията понякога е най-добрият щит – особено когато икономиката се рестартира чрез технологии.

Ключът е в баланса. Не става дума да изберем страна, а да познаваме профила на всяка стратегия. За по-консервативния инвеститор дивидентите осигуряват спокойствие и дисциплина. За по-рисковия – технологичният растеж носи възможности. Но в свят, който върви към евентуално забавяне, не е лошо поне част от портфейла да шепне, а не да крещи.

*Материалът е с аналитичен характер и не е съвет за покупка или продажба на активи на финансовите пазари.

Войната, петролът и трите възможни сценария за пазарите

Войната, петролът и трите възможни сценария за пазарите

Биткойнът обречен да поскъпне

Биткойнът обречен да поскъпне

EUR/USD в условия на война: Защо доларът печели първо и какво показва историята?

EUR/USD в условия на война: Защо доларът печели първо и какво показва историята?

Какво всъщност означава конфликтът с Иран за акциите и световната икономика

Какво всъщност означава конфликтът с Иран за акциите и световната икономика

Секторите и компаниите, които бяха най-силно засегнати от войната в Иран!

Секторите и компаниите, които бяха най-силно засегнати от войната в Иран!

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.16 | ▲0.09% |

| USDJPY | 157.59 | ▼0.18% |

| GBPUSD | 1.34 | ▲0.10% |

| USDCHF | 0.78 | ▼0.11% |

| USDCAD | 1.36 | ▲0.03% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 47 663.40 | ▲0.19% |

| S&P 500 | 6 784.12 | ▲0.20% |

| Nasdaq 100 | 24 941.40 | ▲0.26% |

| DAX 30 | 23 821.00 | ▲0.73% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 69 131.20 | ▲1.03% |

| Ethereum | 2 015.62 | ▲1.13% |

| Ripple | 1.37 | ▲0.58% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 83.70 | ▼2.30% |

| Петрол - брент | 90.06 | ▼0.29% |

| Злато | 5 129.76 | ▼0.20% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 592.12 | ▼1.77% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.65 | ▲0.01% |

| Germany Bund 10 Year | 127.38 | ▲0.34% |

| UK Long Gilt Future | 90.45 | ▲0.04% |