Снимка: iStock

Една от големите загадки на пазара в момента е упорито ниската доходност на американските държавни облигации, като еталонният 10-годишен лихвен процент сега е под 1.35%.

Докато инвеститорите в облигации биха могли да намекват за доста мрачни очаквания за перспективите за американската икономика, по-ниската доходност изглежда екстремна за някои в момент, когато все още се очаква икономическият растеж да се движи сравнително високо и очакванията за инфлацията тепърва се разрастват.

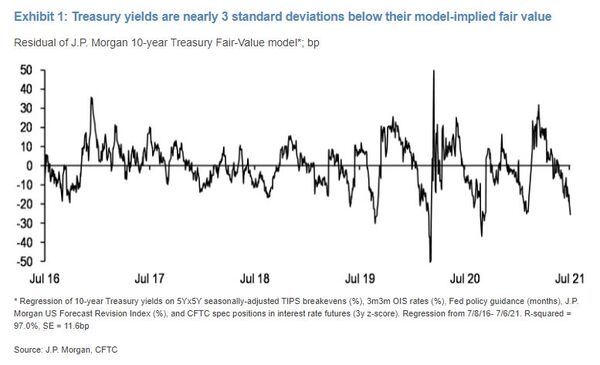

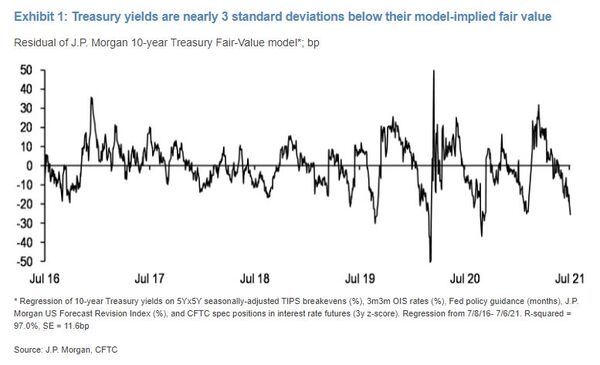

За да видите колко екстремни са лихвените проценти, погледнете таблицата по-долу от анализаторите JPMorgan Chase & Co., водени от Джей Бари.

Това показва, че американските хазна се отклоняват от нивото, посочено от модела на справедливата стойност на JPMorgan - който отчита неща като скорошната сила на икономическите данни и очакванията за Федералния резерв - с най-много от гигантския полет за безопасност през март 2020 г. и есента на 2020 г.

„Въпреки че потокът от данни от края на миналата седмица беше по-слаб от очакванията за консенсус, спадът от над 10 базисни пункта в 10-годишните лихви от петък сутринта изглежда прекалено голям на фона на всички разгледани. В действителност, средносрочните пазарни инфлационни очаквания едва са се развили през последните два дни (дори и с цените на суровия петрол днес с 2%), а времето, което се предполага от изтичането на Фед, също се е променило малко. По този начин, нетно от тези фактори, държавните ценни книжа се отклоняват допълнително от нашата рамка за справедлива стойност. Въпреки че лихвите са склонни да означават връщане с относително ниска честота, 10-годишните доходности на Министерството на финансите сега изглеждат с 25 базисни пункта по-ниски спрямо техните драйвери, 3-стандартни отклонения и най-голямото такова отклонение от началото на есента на 2020 г.”

Снимка: iStock

Източник: JPMorgan

Очевидно моделите винаги трябва да се вземат с известна доза сол, но тук се предполага, че всеки, който е попаднал от грешната страна на ралито в американските хазна, е имал много трудно време. Както Бари отбелязва в бележката си (която носи простичкото, но ефективно заглавие „Прогноза? Болка“), техническите позициониращи се инвеститори „преувеличават ходовете в доходността на Министерството на финансите в последно време“.

Още по темата:

DAX с нов исторически връх, 10-годишните щатски облигации с доходност от 1.77%

Джейми Даймън: Инфлацията в САЩ може да бъде повече от временна

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.16 | ▼0.08% |

| USDJPY | 154.54 | ▼0.07% |

| GBPUSD | 1.32 | ▲0.18% |

| USDCHF | 0.79 | ▲0.16% |

| USDCAD | 1.40 | ▼0.05% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 47 203.30 | ▼0.85% |

| S&P 500 | 6 751.66 | ▼0.23% |

| Nasdaq 100 | 25 085.80 | ▼0.10% |

| DAX 30 | 23 897.40 | ▼0.96% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 94 789.50 | ▼4.96% |

| Ethereum | 3 121.65 | ▼3.45% |

| Ripple | 2.25 | ▼2.98% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 59.81 | ▲1.53% |

| Петрол - брент | 64.24 | ▲1.77% |

| Злато | 4 085.18 | ▼2.37% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 527.12 | ▼1.53% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.52 | ▼0.14% |

| Germany Bund 10 Year | 128.58 | ▼0.22% |

| UK Long Gilt Future | 92.00 | ▼1.45% |