Снимка: iStock

Теодор Минчев

Стара поговорка за финансовите пазари гласи: "На пазара се търгуват участници", а друга допълва: "Пазарът винаги е ефективен". Сега ще хвърля лъч съмнение върху двете твърдения, като дам един конкретен пример с акциите на една компания (който може и да е по-скоро изключение, което да доказва правилото), или най-малкото може да затвърди тезата, че е по-добре да инвестирате в индексни фондове, вместо в индивидуални акции.

Малко предистория за акцията (и разбира се веднака риск дисклеймър, че това не е съвет за покупка, или продажба на тази компания)...

Софтуерна компания обслужваща горещия сектор на "облачните технологии".

Компания с висока бета, от 1.99 спрямо технологичния сектор, за чиито компонент се смята.

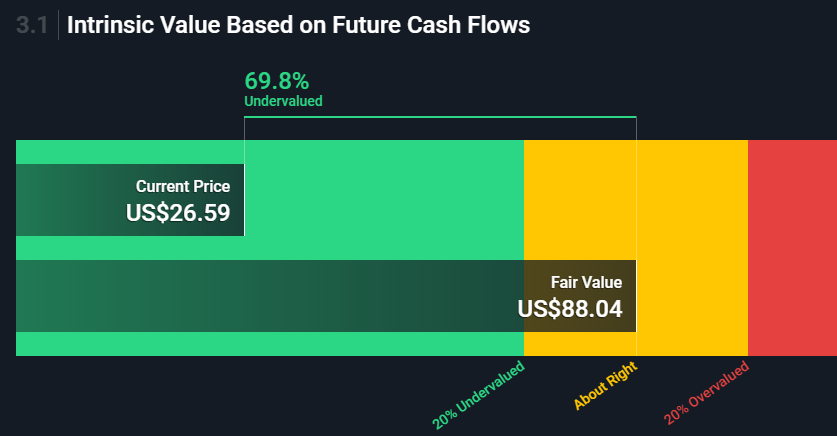

Компания, която се оценява, че е подценена с 69.8% спрямо справедливата си стойност, според данни на изданието simplywall.st.

Компания, която се търгува при съотношение цена печалба от 6.3, спрямо средното за технологичната индустрия от 35.9 и 17.4 за пазара.

Компания със съотношение РЕG от едва 0.2, което сочи, че е подценена и на база на перспективите за ръст.

Компания със счетоводна стойност от 0.6, при средно 4.3 за индустрията.

Компания с очакван ръст на печалбата от 28.3% на година за следващите от една до три години, което е "разочароващо" на фона на ръста от 48.6% за последните пет години (което може би до голяма степен е в основата на проблема).

Бъдещата възвръщаемостта на собствения капитал на тази компания се прогнозира при 17% за следващите 3 години, което е над препоръчваните от Уорън Бъфет 15% и над тази за сектора от 16.1%.

Тази технологична компания плаща дивидент от 3.2%, спрямо средния от 1.5%, което я прави направо дивидентна компания! Нещо повече, степента на изплащане на дивидента е едва 19%, което си е направо "сигурен".

И сега уловката. На база на всичко казано до тук - за привлекателността на сектора, за подценеността на компанията, спрямо сектора и спрямо целия пазар, за отличния дивидент и перспективи за ръст (въпреки забавянето), ако гледаме само напред, а не назад, акциите на тази компания, която се казва DXC Technology Company (DXC) са в топ пет на най-губещите компоненти на S&P 500 за последната една година. За да стигнем до текущите ниски оценки, книжата на компанията са поевтинели с 69.9% за последните 12 месеца. Или точно процентът, с който тя се търгува под вътрешната си стойност!

*Материалът е с аналитичен характер и в никакъв случай не трябва да се приема, като съвет за покупка, или продажба на акции на международните пазари. Търговията на тези пазари е изключително рискова и там можете да загубите целия си капитал.

Още по темата:

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.18 | ▼0.09% |

| USDJPY | 156.92 | ▲0.73% |

| GBPUSD | 1.37 | ▼0.31% |

| USDCHF | 0.78 | ▲0.16% |

| USDCAD | 1.37 | ▲0.20% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 49 601.80 | ▲0.43% |

| S&P 500 | 6 909.20 | ▼0.48% |

| Nasdaq 100 | 25 011.00 | ▼1.64% |

| DAX 30 | 24 698.20 | ▼0.55% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 73 049.60 | ▼3.41% |

| Ethereum | 2 142.07 | ▼3.89% |

| Ripple | 1.52 | ▼3.68% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 64.35 | ▲0.93% |

| Петрол - брент | 68.60 | ▲1.17% |

| Злато | 4 954.07 | ▲0.17% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 526.12 | ▼0.45% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 111.60 | ▼0.03% |

| Germany Bund 10 Year | 127.95 | ▲0.13% |

| UK Long Gilt Future | 90.48 | ▼0.45% |