Снимка: Istock

Индексите са високо, но не и пазарът. Това е вероятно най-точното описание на текущата ситуация на капиталовите пазари в средата на юли 2025. Докато Nasdaq 100 и S&P 500 бележат нови исторически върхове, под повърхността се наблюдава нарастващо напрежение и разминаване – феномен, който често предшества по-дълбоки корекции.

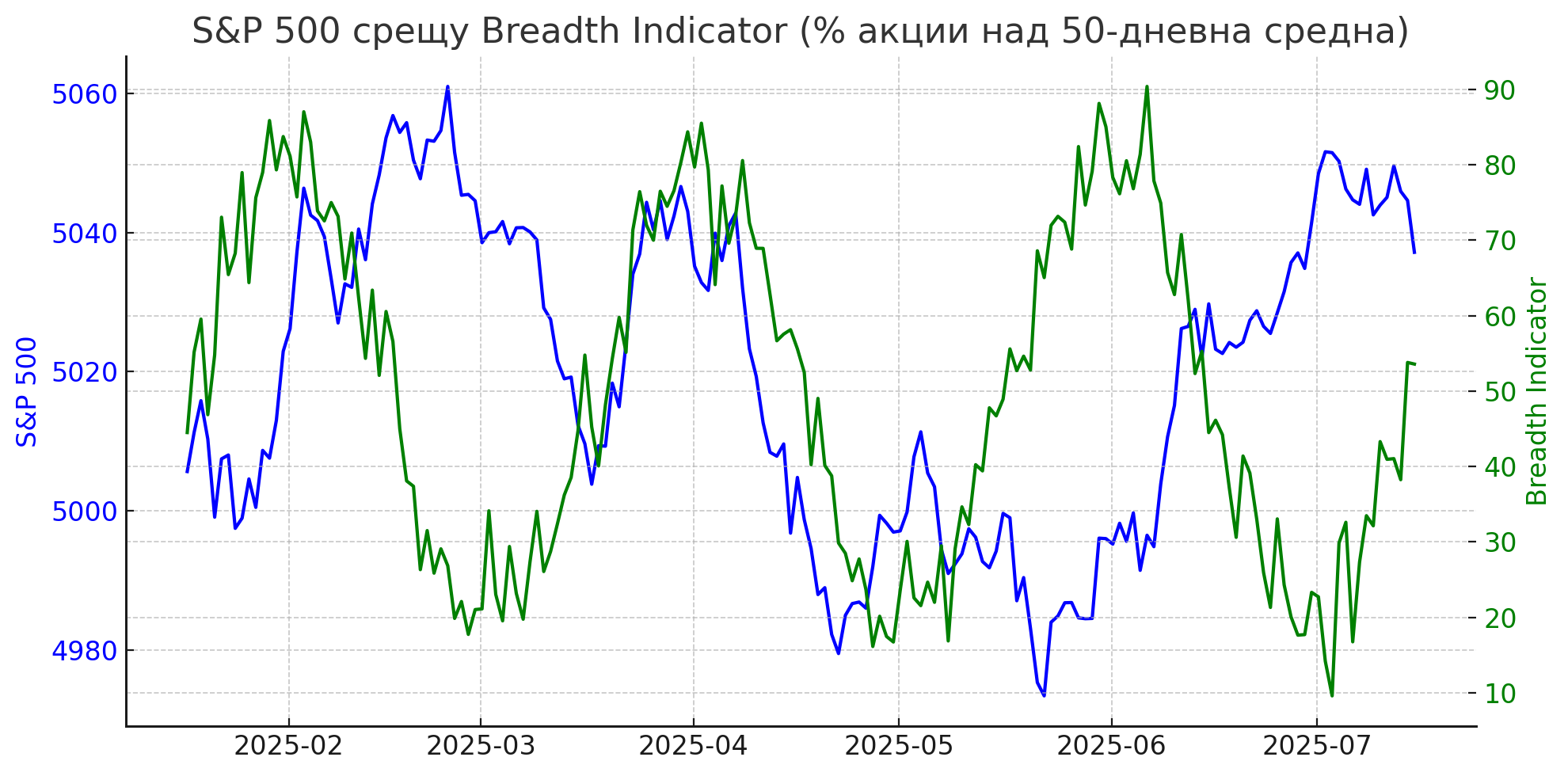

Първият сигнал идва от така наречените breadth индикатори – измерители на вътрешната сила и широчина на пазара. Един от най-използваните е делът на акциите, които се търгуват над своята 50-дневна пълзяща средна. През последните седмици тази стойност рязко намалява – при нива под 45%, докато самият индекс продължава да се изкачва. Това означава, че растежът се крепи на все по-малък брой компании – главно тези с най-голяма капитализация, като Apple, Microsoft, Nvidia и Meta.

Графиката по-долу илюстрира това разминаване – линията на индекса (в синьо) се изкачва стабилно, докато широчината на пазара (в зелено) отслабва:

(виж горната графика: S&P 500 срещу Breadth Indicator)

Този феномен не е нов. През лятото на 2007 г. преди финансовата криза, през август 2021 г. преди корекцията на растежовите акции, както и в края на лятото на 2023 г., когато индексите достигнаха връх при ограничен пазарен обем. Във всички тези случаи последва спад от поне 10–15% в рамките на седмици.

В момента наблюдаваме подобна конфигурация. Nasdaq 100 е надкупен и според техническия индикатор RSI (който в последните сесии е над 75), и според историческия обем на търговия – с все по-малко акции, които участват в ралито. Психологическата настройка също е на етап "евфория", особено в технологичния сегмент, където новините за изкуствен интелект (AI) поддържат спекулативния ентусиазъм.

Тук се включва и сезонният фактор. Исторически юли и август са месеци с повишена вероятност за флаш корекции, особено при прекалено удължени пазарни движения. Ако се върнем към 2011 г., 2015 г., 2018 г. и 2022 г., ще открием поне четири случая, когато корекция от над 8% започва в рамките на няколко седмици след върхове през юли.

Допълнително напрежение идва и от календара на отчетите. Netflix ще е първата от големите технологични компании, която ще публикува резултати тази седмица. Важно е да се разбере, че не самите отчети, а реакцията на пазара след тях е най-значимият индикатор. Ако отчетите надминат очакванията, но акциите реагират слабо или дори с меча свещ (gap-up и затваряне под отварящата цена), това би било ясен сигнал, че добрите новини вече са „в цени“ – класически предвестник на корекция.

Нека добавим още един детайл – индексът на страха VIX. В момента той се покачва бавно, но стабилно, въпреки ръста на индексите – т.нар. „divergent VIX“. Това често сигнализира за скрито натрупване на хедж позиции от институционални инвеститори. С други думи – „умните пари“ се подготвят за нещо различно, отколкото изглежда на пръв поглед.

Разбира се, не всяко разминаване между индекс и breadth води до срив. Но когато към тази конфигурация добавим историческите аналогии, слабостта под повърхността, повишената оценка (S&P 500 е с P/E над 24) и евентуален катализатор от разочароващи отчети – получаваме цялостна картина, в която рискът е асиметричен. Възможността за малък допълнителен ръст е налице, но вероятността за спад е по-висока и с по-голяма интензивност.

Какво може да се направи в такава среда? На първо място – ребалансиране. Ако портфейлът ви е прекалено изложен към MAG7 или техно-ETF-и като QQQ, е разумно да се обмисли ротация към по-широки или ниско корелирани сектори (utilities, healthcare, energy). Второ – защита чрез деривати – например пут опции на индекси или стратегии като кол спред при очакване на волатилност след отчети. Трето – увеличаване на кеш позицията, особено ако имате значителна експозиция и липса на диверсификация.

Може да се мисли и в посока на нови възможности. Всяка корекция отваря възможности за покупка на стойност. Акции с устойчив дивидент, малки кап компании с качествени отчети, или ETF-и без концентрация в MAG7, могат да осигурят по-добра входна точка и по-висока бъдеща възвръщаемост.

В заключение – макропазарната картина сочи, че вървим по тънък лед. Не е нужно да се продава всичко или да се влиза в паника, но е важно да сме нащрек. Истинският инвеститор не бяга от риска – той го разбира и управлява. Именно това прави разликата между оцеляване и просперитет в турбулентни времена.

*Материалът е с аналитичен характер и не е съвет за покупка или продажба на активи на финансовите пазари.

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.19 | ▲0.12% |

| USDJPY | 153.68 | ▼0.46% |

| GBPUSD | 1.37 | ▲0.16% |

| USDCHF | 0.78 | ▼0.20% |

| USDCAD | 1.37 | ▼0.05% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 49 512.70 | ▲0.23% |

| S&P 500 | 6 995.06 | ▲0.21% |

| Nasdaq 100 | 25 968.20 | ▲0.31% |

| DAX 30 | 24 993.00 | ▼0.18% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 87 744.40 | ▼0.57% |

| Ethereum | 2 903.86 | ▼0.78% |

| Ripple | 1.88 | ▼1.05% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 60.59 | ▼0.38% |

| Петрол - брент | 64.68 | ▼0.34% |

| Злато | 5 094.38 | ▲0.93% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 522.12 | ▲0.03% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 111.78 | 0.00% |

| Germany Bund 10 Year | 127.78 | ▼0.10% |

| UK Long Gilt Future | 91.15 | ▼0.18% |