Снимка: Istock

Теодор Минчев

Пазарите в Съединените щати и Европа от години се движат по различни пътища. Докато индексът S&P 500 постоянно достига нови върхове, MSCI Europe често остава в сянката му, въпреки моментни проблясъци. Но какви са причините зад това структурно изоставане на Европа и има ли основания да се очаква промяна на този баланс?

В настоящия анализ ще разгледаме не просто доходността, а цялата екосистема около фондовите пазари – от макроикономическата рамка и лихвените политики до секторната експозиция и оценъчните нива на компаниите.

Макроикономически контекст и лихвена политика

Икономиката на САЩ се възстанови по-бързо от пандемията спрямо повечето развити пазари. Това се дължи както на агресивна фискална подкрепа, така и на доминацията на високотехнологичния сектор, който спечели от дигитализацията и автоматизацията. В Европа възстановяването беше по-бавно, сериозно повлияно от енергийната криза след войната в Украйна и структурната зависимост от индустрии с по-ниска добавена стойност.

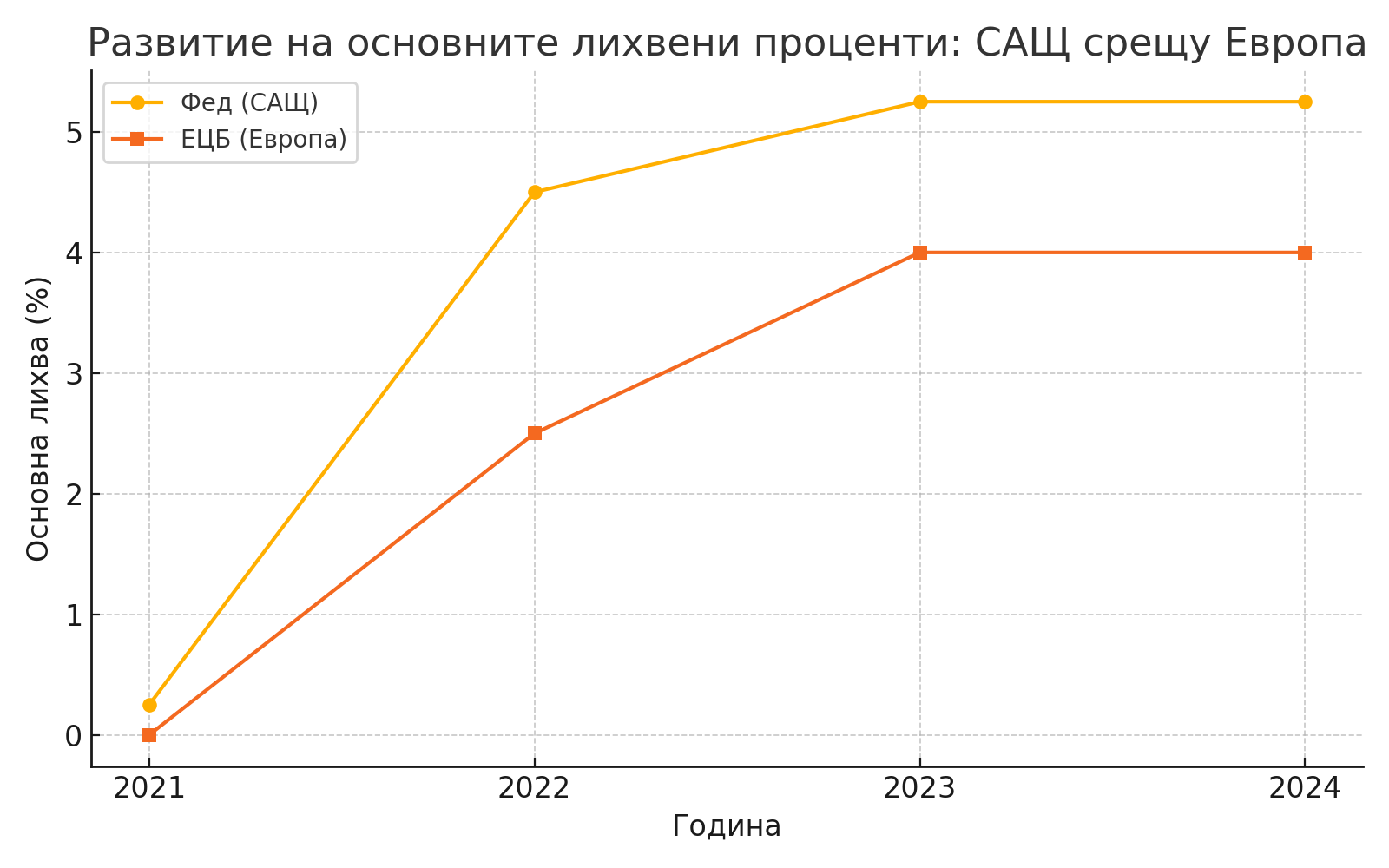

Федералният резерв реагира по-рано и по-остро на инфлацията чрез серия от рязки повишения на лихвените проценти. Това временно охлади фондовия пазар, но и подсили долара и доведе до нов приток на капитали в САЩ. Европейската централна банка предприе аналогични действия, но по-късно и при по-голяма неопределеност относно ръста на еврозоната. Лихвеният диференциал и икономическата инерция остават в полза на САЩ към момента.

Структура на индексите: технологии срещу индустрия

Индексът S&P 500 е доминиран от технологични и комуникационни гиганти – компании с висока рентабилност, мащаб и иновационен капацитет. Alphabet, Microsoft, Apple и Nvidia заемат водещи позиции и задвижват както ръста на печалбите, така и на оценките. Европа, от своя страна, е тежко наклонена към индустриални корпорации, енергийни компании и банки. Това създава по-ниска динамика на приходите и по-слаба реакция при рязка технологична трансформация.

Историческо сравнение на доходността

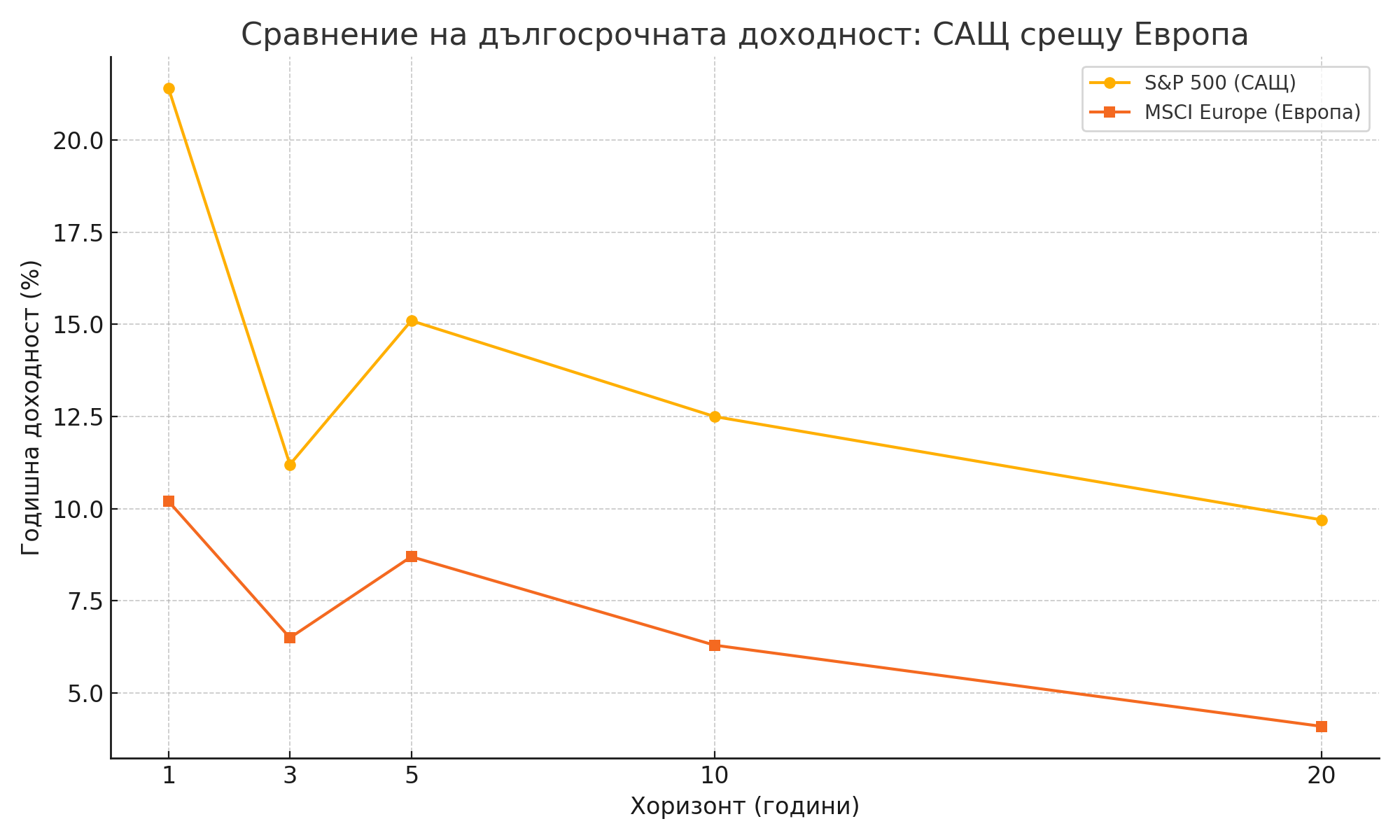

Следната графика визуализира сравнението между S&P 500 и MSCI Europe по доходност за различни инвестиционни хоризонти:

Разликата е значителна – за последните 10 години американските акции са носили средна годишна възвръщаемост от над 12%, докато европейските са останали около 6%. За по-дълги хоризонти тенденцията се запазва. Причините се коренят както в секторната експозиция, така и в по-ниския ръст на печалбите в Европа и по-слабата адаптивност на бизнеса към глобални промени.

Оценки и финансови показатели

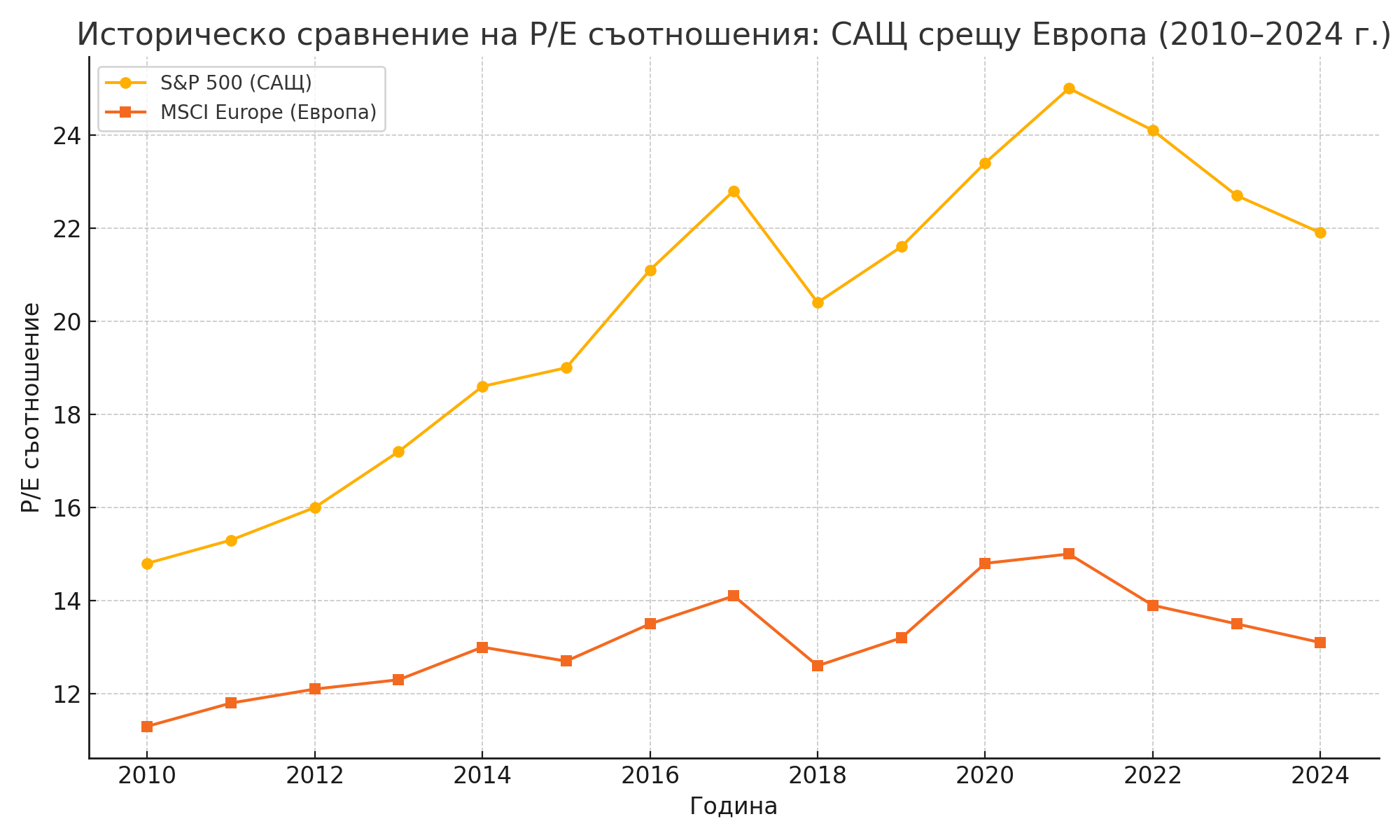

По оценъчни показатели S&P 500 изглежда скъп – със средно P/E около 22, срещу приблизително 13 за MSCI Europe. Но това не е непременно знак за балон. Американските компании показват стабилен ръст на печалбите, висок ROE и маржове на печалба от над 20%. Европейските фирми остават зад тези нива – по-ниска рентабилност, по-високи разходи и по-малко капитал за инвестиции в иновации. Съотношението PEG (цена/печалба към ръст) също показва, че в много случаи американските оценки са оправдани от растежа.

Какво предстои?

Основният сценарий за следващите 12–18 месеца зависи от няколко ключови фактора: (1) кога ще започне понижение на лихвите в САЩ и ЕС; (2) дали икономическото забавяне в Европа ще премине в рецесия; (3) стабилността на долара и апетитът към риск; и (4) геополитическите напрежения около Украйна, Близкия изток и Тайван.

Ако Фед започне цикъл на понижения, това ще засили допълнително привлекателността на щатските активи. Европа ще трябва да навакса чрез структурни реформи и дигитален преход, който към момента остава твърде бавен.

Секторите на бъдещето – изкуствен интелект, киберсигурност, биотехнологии и зелена енергия – са доминирани от американски компании. Европейската индустрия все още не е изградена около тези вертикали. Инвеститорите трябва да са наясно, че макар Европа да предлага стойност и дивидентна стабилност, именно САЩ предлагат експозиция към растеж и иновации.

Заключение

Разликата между САЩ и Европа не е просто моментна. Тя е резултат от години различия в политическа рамка, инвестиционна култура, структурна гъвкавост и технологична амбиция. Докато това не се промени фундаментално, пазарите ще продължат да отразяват този дисбаланс. За инвеститорите, които търсят растеж и иновации, САЩ остават основен избор. Европа може да служи като балансьор – по-консервативна, по-дивидентна, но и с по-нисък риск и волатилност. Комбинацията между двете може да предложи здравословен микс за добре структуриран портфейл.

*Материалът е с аналатичине характер и не е съвет за покупка или продажба на активи на финансовите пазари.

Войната, петролът и трите възможни сценария за пазарите

Войната, петролът и трите възможни сценария за пазарите

EUR/USD в условия на война: Защо доларът печели първо и какво показва историята?

EUR/USD в условия на война: Защо доларът печели първо и какво показва историята?

Биткойнът обречен да поскъпне

Биткойнът обречен да поскъпне

Какво всъщност означава конфликтът с Иран за акциите и световната икономика

Какво всъщност означава конфликтът с Иран за акциите и световната икономика

Секторите и компаниите, които бяха най-силно засегнати от войната в Иран!

Секторите и компаниите, които бяха най-силно засегнати от войната в Иран!

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.16 | ▲0.04% |

| USDJPY | 157.61 | ▼0.17% |

| GBPUSD | 1.34 | ▲0.06% |

| USDCHF | 0.78 | ▼0.08% |

| USDCAD | 1.36 | ▲0.07% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 47 728.50 | ▲0.33% |

| S&P 500 | 6 794.72 | ▲0.35% |

| Nasdaq 100 | 24 995.70 | ▲0.47% |

| DAX 30 | 23 755.00 | ▼0.26% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 69 368.40 | ▲1.38% |

| Ethereum | 2 021.08 | ▲1.40% |

| Ripple | 1.37 | ▲0.86% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 82.26 | ▼3.97% |

| Петрол - брент | 88.36 | ▼2.17% |

| Злато | 5 180.57 | ▲0.80% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 588.38 | ▼2.39% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.67 | ▲0.03% |

| Germany Bund 10 Year | 127.38 | ▲0.34% |

| UK Long Gilt Future | 90.45 | ▲0.04% |