Снимка: Istock

Разликата в представянето между САЩ и Европа вече не е просто тема за анализ – тя се превърна в аксиома на пазарите. През последните две десетилетия инвеститорите, които заложиха на американския пазар, бяха щедро възнаградени. От края на финансовата криза през 2009 г. индексът S&P 500 надмина европейските си конкуренти в почти всяка година, движен от вълна от иновации, мащабни обратни изкупувания на акции и доминацията на технологичния сектор.

В същото време Европа остана заложник на своята структура – по-силен акцент върху индустрии като банкиране, застраховане, енергетика и индустриално производство. Всички те страдаха от по-ниска маржова доходност, регулации и цикличност. Добавете към това и по-ограничена роля на капиталовите пазари в сравнение със САЩ, и картината става още по-неблагоприятна.

Демографската инерция също не работи в полза на Стария континент. За разлика от САЩ, Европа старее, и то не само буквално. Стареенето на населението се съчетава със забавени реформи, скъпи социални системи и все по-фрагментиран политически хоризонт. А това се отразява директно на икономическия растеж и иновативната динамика.

Сравнете доминиращите сектори – в S&P 500 технологиите заемат над 30% тежест, докато в Stoxx Europe 600 те са едва около 7%. Когато светът преминава през дигитална революция, неучастието в нея струва скъпо.

И все пак – има ли надежда за обръщане?

Първо, оценъчната разлика е осезаема. Докато Forward P/E на S&P 500 остава около 21, европейските индекси често се търгуват с мултипликатори между 11 и 14. Съотношението на пазарна капитализация към БВП (метриката на Бъфет) в САЩ е над 180%, докато в Европа тя е значително по-ниска. Това означава, че при ротация от растеж към стойност, Старият континент може да се окаже привлекателен.

Второ, ако енергийната трансформация, геополитическата автономия и новите индустрии като AI и зелени технологии получат подкрепа от регулации и капиталови инжекции, Европа може да настигне. Не забравяме, че немските индустриални гиганти, френските луксозни марки и скандинавските иновации продължават да бъдат световни лидери в своите ниши.

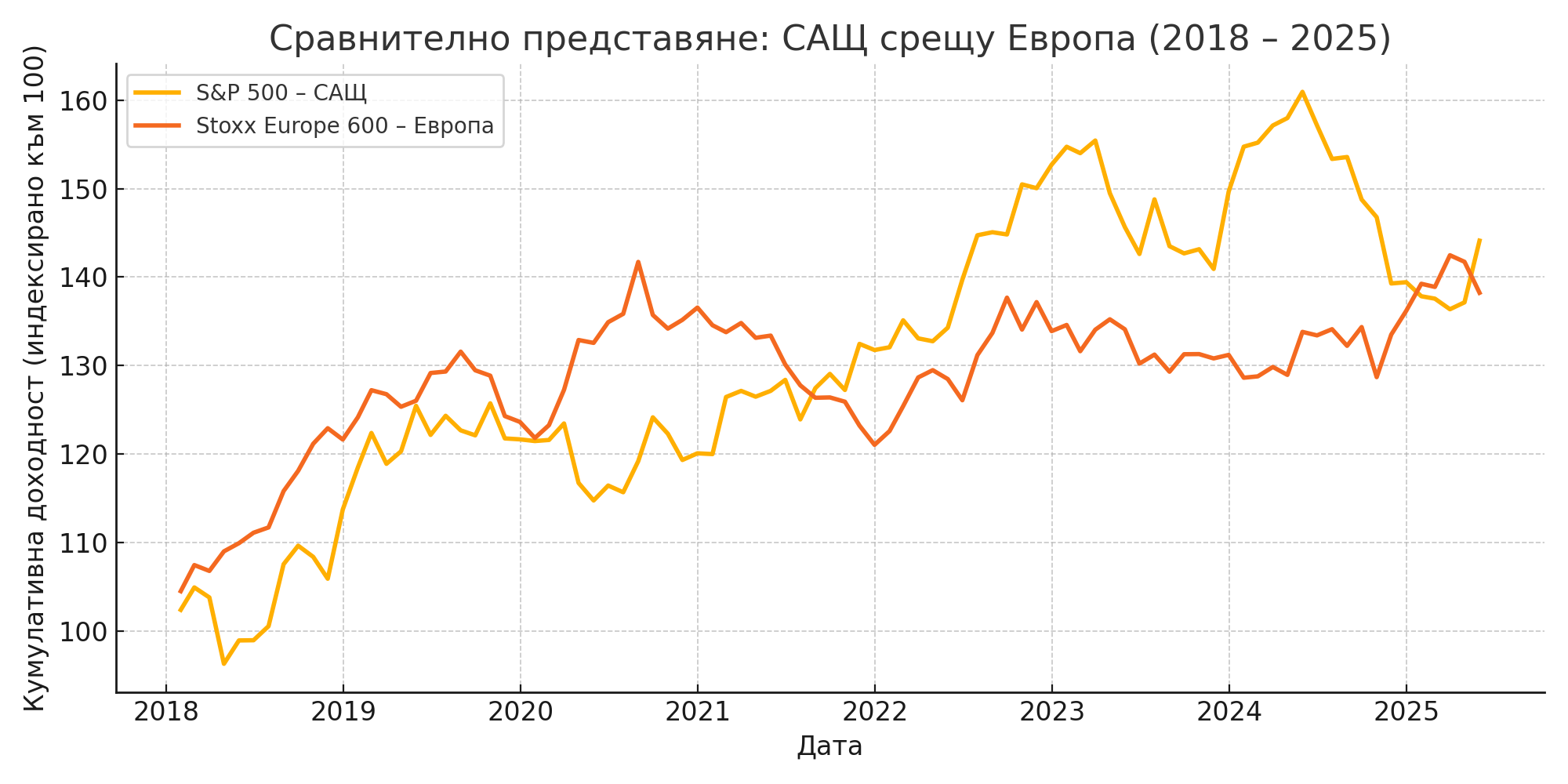

Графика: Кумулативно представяне на индексите S&P 500 и Stoxx Europe 600 за периода 2018 – 2025 г.

Трето, цикълът може да се обърне. Ако доларът отслабне, ако Фед започне по-рано с намаленията на лихвите, а ЕЦБ остане по-сдържана, капиталите може да потърсят алтернатива на надценените американски акции. Историята показва, че такива ротации са възможни – дори и да не са трайни.

Ключът остава в селекцията. Европа като цяло може да изостава, но отделни компании и сектори – особено с глобален отпечатък – могат да бъдат не по-малко доходоносни. И както винаги, пазарите се движат от очаквания. Ако Европа започне да променя наратива за бъдещето си, пазарите ще започнат да го оценяват още преди това да се случи на практика.

*Материалът е с аналитичен характер и не е съвет за покупка или продажба на активи на финансовите пазари.

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.18 | ▲0.32% |

| USDJPY | 156.91 | ▲0.07% |

| GBPUSD | 1.36 | ▲0.56% |

| USDCHF | 0.78 | ▼0.13% |

| USDCAD | 1.37 | ▼0.43% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 49 262.00 | ▲0.94% |

| S&P 500 | 6 857.88 | ▲1.28% |

| Nasdaq 100 | 24 789.40 | ▲1.86% |

| DAX 30 | 24 693.50 | ▲0.63% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 66 934.50 | ▲6.73% |

| Ethereum | 1 942.02 | ▲6.69% |

| Ripple | 1.42 | ▲17.25% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 62.70 | ▼0.21% |

| Петрол - брент | 67.02 | ▼0.48% |

| Злато | 4 919.77 | ▲4.61% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 535.35 | ▼0.16% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.18 | ▼0.22% |

| Germany Bund 10 Year | 128.34 | ▲0.03% |

| UK Long Gilt Future | 90.70 | ▲0.47% |