Снимка: iStock

Графика: MS

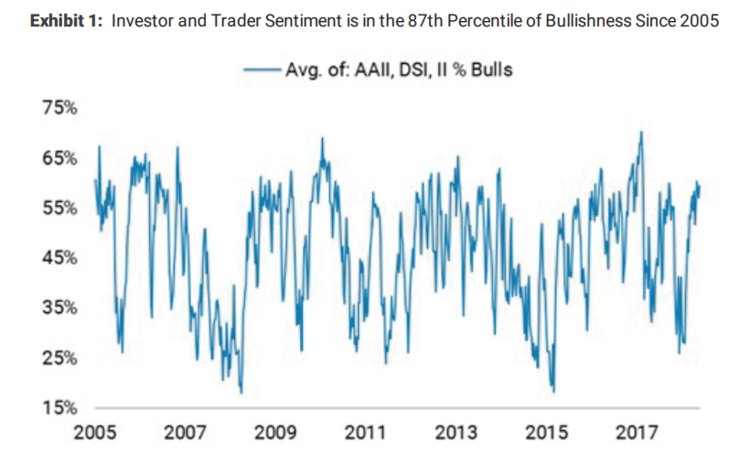

Междувременно, според Уилсън, фактори като търговския спор и нестабилния ръст на резултатите на щатските компании могат да направят инвеститорите по-песимистични.

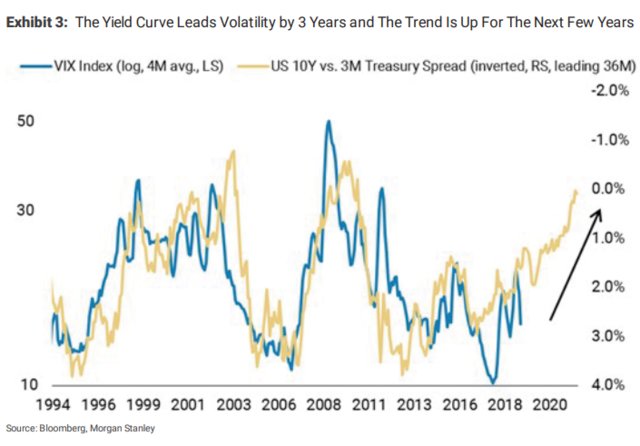

(2) Растяща волатилност

Нестабилността на фондовите пазари се е увеличила през последните няколко дни на фона на влошаващата се риторика и търговската войн, а според Уилсън "индикаторът на страха" може да остане при високи нива, дори ако се стигне до търговска сделка.

Графиката по-долу е доказателство, че волатилността ще остане повишена през следващата година-две, според експерта.

Графиката сравнява индекса на волатилността на Cboe или VIX с част от кривата на доходността, или разликата между дългосрочните и краткосрочните лихвени проценти. В този случай показаният спред е между тримесечните и 10-годишните държавни облигации.

Според Уилсън, когато разликата между краткосрочните и дългосрочните ставки стане по-малка, VIX има тенденция да се повишава три години по-късно.

Графика: Крива на доходност и VIX Морган Стенли

Два пъти тази година част от кривата на доходност се обръщаеше. А това се смята за сигнал и предупреждение за потенциална рецесия.

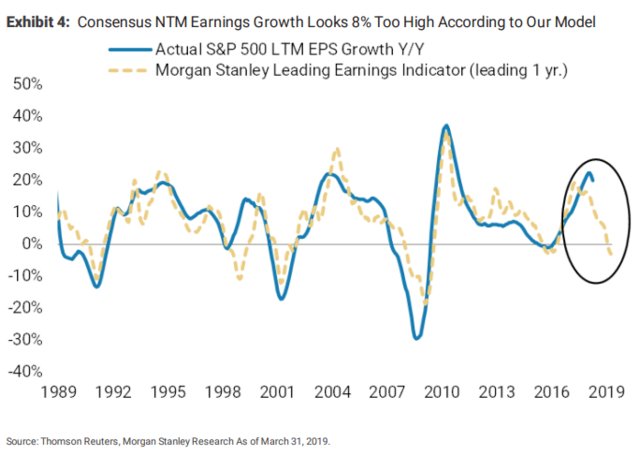

(3) Несигурни печалби

Търговците бяха приятно изненадани от приходите, които компаниите са докладвали през последните няколко седмици. Но Уилсън все още смята, че идва рецесия в печалбите от S&P 500 и че други анализатори ще трябва да намалят своите прогнози, за да отразят тези по-слаби резултати.

"Запасите вероятно са влезли в лош период на възнаграждение за риска поради много ниския ръст на приходите, който виждаме през следващата година и пълните оценки", каза той. "Очакванията за краткосрочните приходи остават твърде високи с 5% -10%."

Той илюстрира тази идея с тази диаграма, която предполага, че приходите ще бъдат по-слаби от очакваните понастоящем и че оценките на анализаторите ще трябва да намалят.

Прогнози за приходите: Thomson Reuters и Morgan Stanley

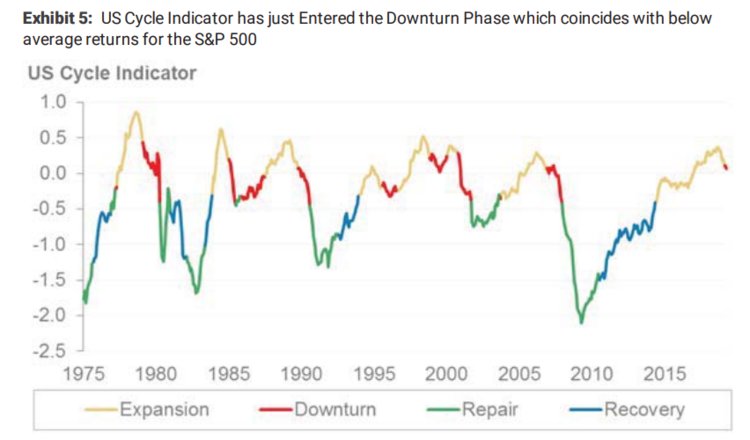

(4) Рискове от рецесия

Уилсън не прогнозира, че американската икономика навлиза в рецесия, но смята, че рисковете за такова събитие се увеличават. Той пише, че един от вътрешните икономически показатели на Morgan Stanley показва, че икономиката сега е в период на спад, а когато това се случи, индексите обикновено не се представят толкова добре, колкото облигациите.

Източник: MS

Това обосновава мнението му, че акциите са твърде скъпи в светлината на рисковете, пред които са изправени.

Индексът S&P 500 затвори на рекордно високо ниво от 2945 в края на април, а Уилсън казва, че ще бъде по-удобно, ако търгува около 2,700.

"Изправени сме пред слаб потенциал за ръст, докато цените не се върнат към по-разумни нива или този индикатор се обърне", каза той.

Още по темата:

Седем акции, на които да заложите през април

Време е за инвестиции на развиващите се пазари?

Има ли връзка между печалбите и ръста на акциите при щатските компании?

Няколко компании, които се търгуват под историческите си норми

Няколко компании, които се търгуват под историческите си норми

Какво предстои за S&P 500?

Какво предстои за S&P 500?

Първите отчетни доказателства за ефекта на AI върху бизнеса

Първите отчетни доказателства за ефекта на AI върху бизнеса

Акциите на Alphabet скочиха, след като Berkshire направи рядък технологичен залог

Акциите на Alphabet скочиха, след като Berkshire направи рядък технологичен залог

Всички погледи към резултатите на Nvidia и данните за заетостта тази седмица!

Всички погледи към резултатите на Nvidia и данните за заетостта тази седмица!

| Валута | Цена | Δ% |

|---|---|---|

| EURUSD | 1.16 | ▲0.10% |

| USDJPY | 154.95 | ▼0.22% |

| GBPUSD | 1.32 | ▲0.05% |

| USDCHF | 0.79 | ▼0.27% |

| USDCAD | 1.41 | ▲0.02% |

| Референтен индекс | Цена | Δ% |

|---|---|---|

| Dow 30 | 46 488.20 | ▼0.49% |

| S&P 500 | 6 654.36 | ▼0.70% |

| Nasdaq 100 | 24 690.00 | ▼0.92% |

| DAX 30 | 23 312.30 | ▼0.85% |

| Криптовалута | Цена | Δ% |

|---|---|---|

| Bitcoin | 90 012.70 | ▼2.26% |

| Ethereum | 2 986.12 | ▼1.34% |

| Ripple | 2.15 | ▼0.31% |

| Фючърс | Цена | Δ% |

|---|---|---|

| Петрол - лек суров | 59.42 | ▼0.49% |

| Петрол - брент | 63.76 | ▼0.44% |

| Злато | 4 008.23 | ▼0.72% |

| Сребро | 25.68 | ▲1.17% |

| Пшеница | 540.62 | ▼0.66% |

| Срочност | Цена | Δ% |

|---|---|---|

| US 10 Year | 112.80 | ▲0.23% |

| Germany Bund 10 Year | 128.61 | ▲0.03% |

| UK Long Gilt Future | 92.36 | ▲0.41% |